政府は17日、マイナンバーカードを健康保険証として利用できるよう登録した人へのポイントの付与を6月30日から始めると発表した。マイナーポイント付与の概要は以下のとおり。

| もらえるポイント | 付与開始 | |

|---|---|---|

| マイナンバーカードの新規取得 | 5,000円分 | 1月1日 |

| 保険証としての利用申込 | 7,500円分 | 6月30日 |

| 公的年金の受取口座登録 | 7,500円分 | 6月30日 |

政府は17日、マイナンバーカードを健康保険証として利用できるよう登録した人へのポイントの付与を6月30日から始めると発表した。マイナーポイント付与の概要は以下のとおり。

| もらえるポイント | 付与開始 | |

|---|---|---|

| マイナンバーカードの新規取得 | 5,000円分 | 1月1日 |

| 保険証としての利用申込 | 7,500円分 | 6月30日 |

| 公的年金の受取口座登録 | 7,500円分 | 6月30日 |

厚生労働省は従業員の厚生年金加入を義務付ける個人事業所を広げる方向で今夏にも検討に入る。現行の加入義務内容は以下のとおり。

| 法人 | 個人事業所 | ||

|---|---|---|---|

| 従業員1人以上 | 従業員5人以上 | 従業員5人未満 | |

| 製造、土木など16業種 | 加入義務あり | 加入義務あり | 加入は任意 |

| 飲食サービス、旅館、理美容、農林水産業などの業種 | 加入義務あり | 加入は任意(注) | 加入は任意 |

注:従業員5人以上において、加入を義務付ける方向で検討予定

路線価などに基づいて算定した相続マンションの評価額が実勢価格より低すぎるとして、再評価し追徴課税した国税当局の処分の妥当性が争われた訴訟の上告審判決で、最高裁第3小法廷は19日、国税当局の処分を適法とし、相続人側の上告を棄却した。

第3小法廷は、「路線価などによる画一的な評価を行うことが実質的な租税負担の公平に反する事情がある場合は(国税当局が独自に再評価できるとする例外規定を用いる)合理的な理由がある」との初判断を示した。

相続マンションは2件あり、購入は相続開始の約3年5ヵ月前と約2年6ヵ月であり、この内、後者のマンションの売却は相続開始の約9ヵ月後となっているものでした。いずれにしても、相続開始からの日付にも注視すべき案件かと思われます。

2022年度予算が22日の参院本会議で賛成多数で可決、成立した。2022年度予算は一般会計総額107兆5964億円で10年連続で過去最大を更新した。税制改正など予算関連法も成立した。

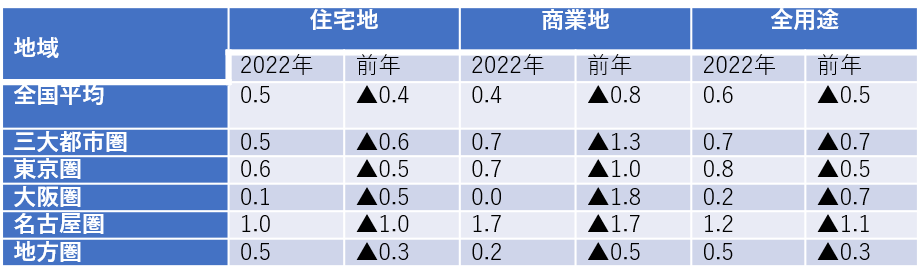

国土交通省が22日に発表した2022年1月1日時点の公示価格は、全国平均が前年比0.6%上がり、2年ぶりに上昇した。新型コロナウイルス禍から経済が徐々に持ち直していることを映し出した。

2022年公示地価の変動率(1月1日時点、 前年比%、 ▲は下落):

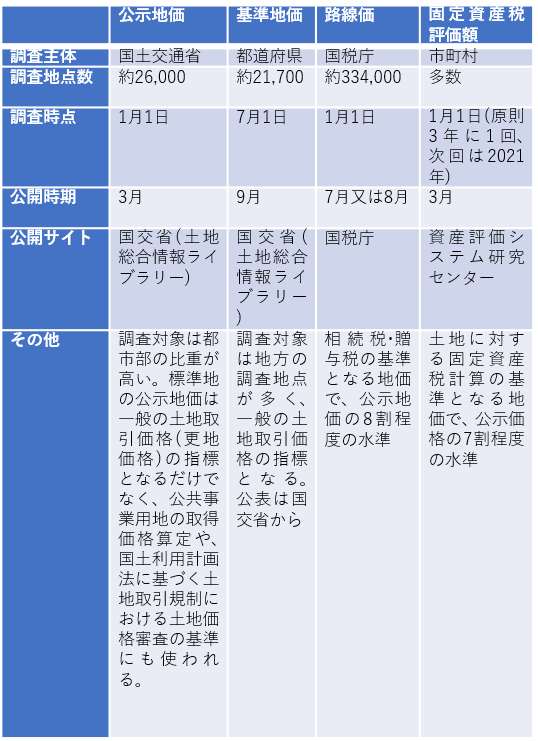

公的機関が公表する土地価格情報には、 以下のものがあります。

国税庁は3日、オミクロン株による感染拡大等に伴い、2021年(令和3年)分の所得税、贈与税等の確定申告・納付の期限を「簡易な方法」で1ヵ月延長し、4月15日までとすることを公表した。

簡易な方法とは、新型コロナウイルス感染の影響により3月15日までの期限までに申告・納付等が困難な場合に、申告書の余白に「新型コロナウイルスによる申告・納付期限延長申請」という所定の文言を記載することになります。

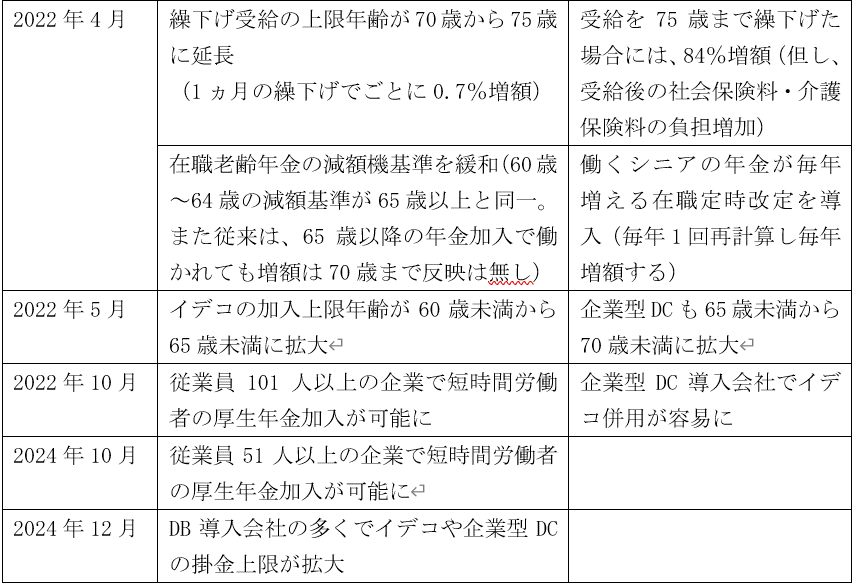

2022年以降、公的年金と確定拠出年金(DC)など私的年金の改正法が次々に施行されます。主な年金改革の施行時期は、次の通りです。

自民、公明両党は10日、2022年度の与党税制改正大綱を決めた。主な税制改正は次の通り。

| 賃上げ | 賃上げ率などに応じて大企業は最大30%、中小は最大40%の税額控除 | 減税 |

| 5G整備 | 高速通信規格「5G」通信網の整備支援を2024年度まで延長。控除率は段階的に引下げ | 増税 |

| オープンイノベーション | 非上場企業への出資額の25%を課税所得から差し引く措置を2024年3月まで延長。出資要件を緩和 | 減税 |

| 住宅ローン | 控除率を1%から0.7%に引下げ。年収3,000万円以下の所得要件を2,000万円以下に厳格化 | 増税 |

| 固定資産税 | 地価が上昇しても税額が増えない新型コロナウイルス対応の特例を縮小。住宅地は終了し、商業地は税額の上昇幅を半分に抑える | 増税 |

今回の改正大綱では見新しいものは無く、主要項目は賃上げ減税と住宅ローン控除のように感じられます。詳細に関しましては、別途、紹介いたします。

政府・与党は2022年1月に施行する電子帳簿保存法に2年の猶予期間を設ける。電子データで受け取った請求書や領収書を電子保存するように企業に義務付けるのを延ばす。

経済対策は新型コロナウイルスの影響がなお残る企業向けに厚めの支援策を用意した(事業復活支援金)。昨年又は2年前と比べ売上が大幅に減った事業者を対象にし、減収分の補填につなげる仕組みだ。2021年11月から2022年3月までの5カ月分を一括して支給する内容で、事業の継続支援に力点を置く。

事業規模(年間売上高)に応じた給付金(最大)は、以下の通り。

| 年間売上高 | 減収率 | |

| 50%以上 | 30%以上 | |

| 5億円以上 | 250万円 | 150万円 |

| 5億円未満 1億円以上 | 150万円 | 90万円 |

| 1億円未満 | 100万円 | 60万円 |

| 個人事業主 | 50万円 | 30万円 |