物価高を受けた家計支援策の一環の一時的な措置として、令和6年分の所得税と住民税について、定額による特別控除を実施することになります。既に、税務署等から定額減税の案内・パンフレットが出されていますが、その概要は以下の様になるものと理解しております。

(1)対象者の要件

居住者であり令和6年分の所得税・住民税(個人住民税は、令和5年分の合計所得金額)に係る合計所得金額が1,805万円以下(給与収入の場合には2,000万円以下)である者(従って、給与の年収2,000万円超は対象外)。

注:合計所得金額とは、事業所得、不動産所得、給与所得、雑所得等の「総合課税所得」と、土地・建物、有価証券等の譲渡所得等の「分離課税所得」を合わせた金額で、譲渡損失、純損失等の繰越控除適用前の金額を指します(なお、退職所得は計算上加算する必要があります)。

(2)定額減税の額

(所得税):控除される金額は、所得税額を限度

本人分 3万円 + (同一生計配偶者+扶養親族)の人数 × 3万円

(住民税):所得割額を限度

本人分 1万円 + (控除対象配偶者+扶養親族)の人数 × 1万円

注1: 人数のカウントは全て居住者に限定

注2: 配偶者・扶養親族の定義は下記の通り

① 同一生計配偶者:その年の12月31日現在の現況(納税者が死亡した場合には死亡時、又は出国の場合には出国時)で、生計を一にする配偶者で合計所得金額が48 万(給与収入の場合には103万円)円以下(所得金額に関係なく青色・白色の事業専従者の方は該当しない・含まれません)。なお、合計所得金額が48 万円超の配偶者は、配偶者自身の所得税において減額の対象者となります。

② 扶養親族:その年の12月31日現在の現況(納税者が死亡した場合には死亡時、又は出国の場合には出国時)で、生計を一にする配偶者以外の親族(6親等内の血族及び3親等内の姻族、等)で合計所得金額が48 万円以下(所得金額に関係なく青色・白色の事業専従者の方は該当しない・含まれません)。注:所得税法上の控除対象扶養親族だけでなく、16歳未満の扶養親族も含まれます(扶養控除等申告書内の住民税に関する事項の掲載で把握)。

③ 控除対象配偶者:同一生計配偶者に該当し、合計所得金額が納税者本人の合計1,000万円以下の場合

(3)定額減税の実施方法

定額減税は、給与所得者、公的年金受給者、個人事業者、その他者ごとに対応が、以下の様に異なります。

ケース1 給与所得者に係る定額減税額の控除

先ずは、定額減税の控除対象者の確認し把握することが必要であり重要なことになります。

定額減税の控除対象者は、令和6年6月1日現在、令和6年分扶養控除等申告書を提出している給与所得者(いわゆる甲欄適用者)となります(基準日対象者)。従って、その後(令和6年6月2日以降)に雇用され当該申告書を提出された人は対象外となります。

次の人は、基準日対象者に該当しません。

* 令和6年6月2日以後に雇用勤務することになった人(年末調整時に年調減税の適用)

* 令和6年5月31日以前に退職した人

* 令和6年6月1日以後の給与等支払時に乙欄・丙欄が適用される人(扶養控除等申告書の未提出者)

* 令和6年5月31日以前に出国した非居住者

上記の基準日対象者に該当しない人でも定額減税は、確定申告、準確定申告、更正の請求等の提出により適用を受けることができます。

先ずは、同一生計配偶者と扶養親族の人数を把握確認することが重要となります。確認方法は、「扶養控除等申告書」と「源泉徴収に係る定額減税のための申告書」の記載内容で行うことになります。

後述の月次減税と年調減税の対象となる同一生計配偶者・扶養親族の把握方法:

| 対象者 | 把握方法 | ||

|---|---|---|---|

| 月次減税 | 同一生計配偶者 | 源泉控除対象配偶者に該当する人 | 扶養控除等申告書のA欄 |

| 源泉控除対象配偶者に該当しない人 | 「令和6年分源泉徴収に係る定額減税のための申告書兼年末調整に係る定額減税のための申告書」を源泉徴収に係る申告書として使用 | ||

| 扶養親族 | 扶養控除等申告書のB欄、及び住民税に関する事項の「16歳未満の扶養親族」欄 | ||

| 年調減税 | 同一生計配偶者 | 控除対象配偶者に該当する人 | 「令和6年分給与所得者の配偶者控除等申告書兼年末調整に係る定額減税のための申告書(同一生計配偶者に係る申告)」 |

| 控除対象配偶者に該当しない人 | |||

| 扶養親族 | 扶養控除等申告書のB欄、及び住民税に関する事項の「16歳未満の扶養親族」欄 | ||

源泉控除対象配偶者とは、納税者本人の合計所得金額が900万円以下である同一生計配偶者。

控除対象配偶者とは、納税者本人の合計所得金額が1,000万円以下である同一生計配偶者。

月次減税及び年調減税の対象となる同一生計配偶者と扶養親族は、合計所得金額が48万円以下、かつ、居住者であることが要件となっています。

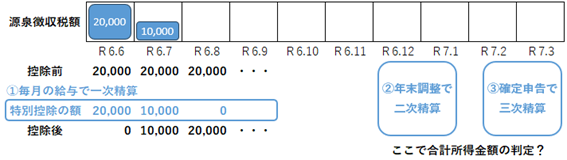

① 毎月の給与からの所得税額の控除(月次減税事務)

基準日在職者が既に提出した扶養控除等申告書、又は源泉徴収に係る定額減税のための申告書の内容に基づいて判定し、対象の配偶者と扶養親族の人数を把握します。

イ 令和6年6月1日以後最初に支払いを受ける令和6年分の6月以降の給与等(賞与含む)につき源泉徴収をされる所得税額から定額減税の額を控除します。

ロ 6月に控除しきれない控除の額がある場合には、それ以降(7月以降)に支払う給与等(同年の最終給与支払を除く)につき源泉徴収をされる所得税額から順次控除をしていきます。従いまして、月次減税事務においては、基準日在職者の各人別の月次減税額と各月の控除額等を管理(各人別控除実績簿の作成)することが必要となります。

ハ 毎月の源泉徴収をされる所得税額から定額減税する場合には、配偶者の情報は、扶養控除等申告書に記載されている「源泉控除対象配偶者」で合計所得金額の見積額が48万円以下である者で算出します。(「源泉控除対象配偶者」とは、同一生計配偶者に該当し、納税者本人の合計所得金額が900万円以下のケース)。

合計所得金額が見積で48万円超の配偶者については、配偶者自身の所得税において定額減税額の控除を受けることなります。

ニ 扶養控除等申告書に記載していない同一生計配偶者・16歳未満扶養親族に係る申告

この申告のケースとしては、控除対象者本人の合計所得金額が900万円を超えると見込まれるため、扶養控除等申告書に源泉控除対象配偶者として記載していない場合(非源泉控除対象同一生計配偶者)を想定しています。記載していない場合には、最初の月次減税事務を行うときまでに、「源泉徴収に係る定額減税のための申告書」の提出を求め計算の人数に含めます。

上記ハとニのまとめ:繰返しとなりますが、月次減税事務の対象となる同一生計配偶者を把握する為に確認する申告書

| 同一生計配偶者の区分 | 確認する申告書 |

|---|---|

| ハ 基準日在職者の合計所得金額900万円以下として源泉控除対象配偶者に該当し、扶養控除等申告書に記載がある場合 | 扶養控除等申告書(A欄「源泉控除対象配偶者」)で所得の見積額が48万円以下で、かつ、居住者であることを確認する |

| ニ 基準日在職者の合計所得金額900万円超として源泉控除対象配偶者に該当しない為、扶養控除等申告書に記載が無い場合 | 「令和6年分源泉徴収に係る定額減税のための申告書兼年末調整に係る定額減税のための申告書」(源泉徴収に係る申告書として使用)の提出を月次減税事務開始前までに受けて確認する |

ホ 令和6年6月1日までに提出した扶養控除申告書に記載した扶養親族等に異動が生じたことにより定額減税の額が変わるときがあっても、月次減税額を再計算することは無く年末調整又は確定申告で調整することになります。

へ 給与明細には、定額減税の額等を記載します。なお、記載するスペースが無い場合には、別の用紙に記載して交付することも問題はありません。

例1:定額減税額(所得税)XXX円

例2:定額減税XXX円

ト 各人別控除実績簿と源泉徴収簿への記入

月次での控除前税額と月次減税額を必要に応じて各人別控除実績簿の作成、又は源泉徴収簿に記載することになります。

チ 納付書の記載と納付

各人毎の控除前税額から月次減税額の控除後の金額を集計し記載・納付します。

*なお、月次減額事務では納税者本人の合計所得金額を勘案しませんので、例え、年収2,000万円を超え年末調整を受けない事や合計所得金額1,805万円を超える事が見込まれている基準日在職者に対しても定額減税を行います(合計所得金額に関係なく、甲欄適用者の全員が月次減税の対象者)。

*この定額減税の適用は給与所得者が選択できるものではなく、基準日対象者の全員が定額減税の適用を受けなければなりません。

*2カ所から給与支払を受けている場合に、従たる給与(乙欄適用者)から定額減税の適用はありません。

*その年の12月31日現在の現況(納税者が死亡した場合には死亡時、又は出国の場合には出国時)で判定しますので、5月末以前に死亡した扶養親族の場合にも月次減税額の計算に含めることになります。

*他の会社で基準日在職者の人が月次減税を受けていて、再就職して来た場合には、月次減額は行わずに年末調整時に年調減税を行います。

各人別控除実績簿のイメージ:

| 基準日在職者(受給者の氏名) | 月次減税額の計算 | 月次減税――――――> | ||||||

|---|---|---|---|---|---|---|---|---|

| 同一生計配偶者と扶養親族の人数① 月次減税額{(受給者本人+①人数)X 30,000円}② 令和6年6月25日給与支給 令和6年7月10日賞与支給 | 同一生計配偶者と扶養親族の人数① 月次減税額{(受給者本人+①人数)X 30,000円}② 令和6年6月25日給与支給 令和6年7月10日賞与支給 | 令和6年6月25日給与支給 | 令和6年7月10日賞与支給 | |||||

| 控除前税額③ | ②の内③から控除した金額④ | 控除しきれない金額 | 控除前税額⑥ | ⑤の内⑥から控除した金額⑦ | 控除しきれない金額(⑤―⑦)⑧ | |||

| 山田太郎 | 3 | 120,000 | 11,750給与 | 11,750 | 108,250 | 93,000賞与 | 93,000 | 15,250 |

② 年末調整での所得税額の控除(年調減税事務)

年調減税額の控除対象者は、原則として、年末調整の対象者となりますが、給与所得者以外の所得を含めた合計所得金額が1,805万円を超えると見込まれる人(判定は、基礎控除申告書に記載された合計所得金額)は、年調減税額(定額減税)を控除しないで年末調整を行うことになります。

| 年調減税事務 | 年末調整で年調減税を受けられない非対象者 |

|---|---|

| *令和6年6月1日以後の年末調整時に扶養控除等申告書を提出している人 *年の途中で年末調整の対象となる人も含みます(6月1日以後の中途での退職者、非居住者、等) | *年末調整の対象外の人(給与収入額が2,000万円超の人、年末調整時に扶養控除等申告書を提出していない人、等)。なお、2,000万円超の人は年末調整の対象外の為に、確定申告で年間の所得税額とこれまでの月次減税事務での定額減税額との精算を行うことになります。 乙欄・丙欄適用者は給与支払者のもとで定額減税の適用を受けられませんので、確定申告で受けることができます。 *令和6年5月31日以前の中途で年末調整の対象者 *合計所得金額が1,805万円超の人(給与所得以外の所得がある場合、年末調整で年調減税の適用が受けられませんので、年末調整時に月次減税事務での減税額の精算を行うことになります) |

同一生計配偶者と扶養親族の人数の把握は、年末調整時の基礎控除申告書や配偶者控除等申告書(又は年末調整に係る定額減税のための申告書)から行うことになります。

人数に含まれる同一生計配偶者は、次のいずれかに該当する配偶者となります。

* 配偶者控除等申告書に記載された控除対象配偶者

* 合計所得合計が48万円以下の配偶者のうち、年調減税額の計算に含める配偶者として「年末調整に係る定額減税にための申告書」に記載された配偶者

なお、年調減税額の控除は、住宅ローン特別控除後の所得税額(年調所得税額)を限度に行います。又、年調所得税額から年調減税額の控除後の金額に102.1%を乗じて復興特別所得税を含めた年調年税額を計算します。

イ 令和6年分の年末調整の際には、年調所得税額(年税額)から定額減税の額を控除します。年末調整で再度計算をして差額があれば精算されます。

以下の様に計算されることになります。

| 区分 | 税額 | 税額(年調所得税額から控除できないケース) |

|---|---|---|

| 給与・賞与計① | 204,810 | 204,810 |

| 算出所得税額(所得控除後の税額)② | 203,600 | 203,600 |

| 住宅ローン特別控除額③ | 40,000 | 130,000 |

| 年調所得税額②-③=④ | 163,600 | 73,600 |

| 年調減税額(定額減税額)⑤ | 120,000 | 120,000 |

| 年調減税額控除後の年調所得税額④-⑤=⑥ | 43,600 | 0 |

| 控除外額(定額減税額のうち控除しきれなかった額)⑤-④ | 0 | 46,400 |

| 年調年税額⑥X102.1%=⑦ | 44,500 | 0 |

| 差引超過額①-⑦=⑧ | 160,310 | 204,810 |

| 差引還付する税額⑧ | 160,310 | 204,810 |

ロ 源泉徴収票の摘要欄に控除した額等を記載します。

* 年末調整を行った一般的なケース

源泉徴収時所得減税額控除済額 120,000円、控除外額0円

源泉徴収時所得減税額控除済額 73,600円、控除外額46,400円

* 非控除対象配偶者分(合計所得金額が1千万円超)の定額減税の適用を受けたケース

源泉徴収時所得減税額控除済額 120,000円、控除外額0円

非控除対象配偶者減税有

* 非控除対象配偶者が障害者に該当するケース

源泉徴収時所得減税額控除済額 120,000円、控除外額0円

減税有 氏名XXXX(同配)

なお、年末調整を行っていない源泉徴収票(令和6年分の給与収入2千万円超、退職し再就職していない、等で年末調整の対象外)の摘要欄には、定額減税等を記載する必要はありません。なお、源泉徴収票の源泉徴収税額欄には、控除前税額から月次減税額の控除後の税額を記入することになります。

給与収入2千万円超の人は、確定申告で月次減税額を調整することになります。

なお、令和6年分の年末調整の結果、給与所得者の年調所得税額から控除しきれなかった年調減税額(定額減税額)については、源泉徴収票(給与支払報告書)に年調減税額の控除外額として記載しますが、令和7年1月以降の給与等支給の源泉徴収税額から控除することは出来ません。

退職所得と定額減税について:

退職所得の源泉徴収の際には定額減税は行いませんが、その退職所得を含めた所得に対する所得税について、確定申告により定額減税額の控除を受けることができます。従って、給与等に対する源泉徴収において控除しきれなかった定額減税額がある場合には、確定申告で退職所得を含めた所得に対する所得税から定額減税額を控除することができます。

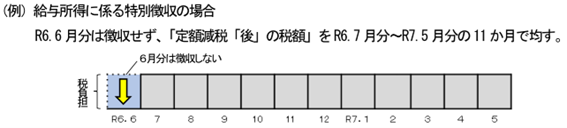

③ 個人住民税の控除(給与からの特別徴収)

令和6年度分の個人住民税にあっては、納税義務者、控除対象配偶者及 び扶養親族1人につき1万円を乗じた金額を所得割額から控除する。

イ 特別徴収義務者(会社等)は、令和6年6月に支払う給与からの通常行う特別徴収は行いません。

ロ 令和6年分の個人住民税の額から定額減税の額を控除した金額を11分割し(端数調整あり)、令和6年7月~令和7年5月のそれぞれの給与から毎月徴収します。

ハ 上記の計算がされた住民税額(定額減税の額を含む)が各自治体から通知されてきます。

なお、居住者であって控除対象配偶者を除く同一生計配偶者である場合(納税義務者本人の令和5年の合計所得金額が1,000万円を超え、かつ、配偶者の合計所得金額が48万円以下の者)については、令和7年度分の住民税額から1万円を控除します。

ニ 給与支払報告書の摘要の欄に控除した額等を記載します。

※所得税の控除イメージ

※住民税の控除イメージ

出典:総務省「令和6年度地方税制改正(案)について」

ケース2 公的年金等の受給者に係る特別控除の額の控除

イ 令和6年6月以降に支払いを受ける厚生労働大臣等から支払われる公的年金等(確定給付企業年金法に基づく年金等は除く)につき源泉徴収をされる所得税額から定額減税の額を順次控除していきます。

ロ 公的年金等の受給者で、扶養親族に異動が生じたことにより定額減税の額が変わるときは、令和6年分の確定申告により調整します。

ハ 公的年金等のから特別徴収されるべき個人住民税から控除される定額減税の額は所得税と同様な対応となります。

ニ 源泉徴収票の摘要の欄に控除した額等を記載します。

*なお、主たる給与所得がある場合、給与等と公的年金等とのそれぞれの源泉徴収税額から定額減税を重複して受けることになりますが、この重複した控除については、確定申告で精算することになります。

ケース3 事業所得者等に係る定額減税の額の控除

イ 第1期分予定納税額(7月)から本人分に係る定額減税の額を控除します。

ロ 第1期分予定納税額から控除しきれない部分の金額は、第2期分予定納税額(11月)から控除します。

ハ 予定納税額の減額の承認申請をする場合には、同一生計配偶者・扶養者に係る定額減税の額についても控除を受けることができます。

ニ 令和6年分の期限の延期(令和6年分のみ)

① 第1期分予定納税額の納付期限を7月31日から9月30日に延期

② 予定納税額の減額の承認の申請の期限を7月15日から7月31日に延期

ホ 最終的には確定申告で所得税額から特別控除の額を控除して精算します。控除対象は住宅ローン控除後の所得税額からの控除となります。

ケース4 住民税の普通徴収の場合

イ 第1期分の納付額から定額減税の額を控除し、控除しきれない場合には第2期分以降の納付額から順次控除します。

以上から、給与所得者に係る所得税における定額減税の処理順番は下記の通りです。

① まずは6月以降の給与・賞与から順次控除(月次減税事務)

② その後に給与・賞与の場合は年末調整で計算をして差額があれば調整(年調減税事務)

③ 最後に確定申告におよぶ場合には、その計算をして差額があれば再度調整(確定申告)

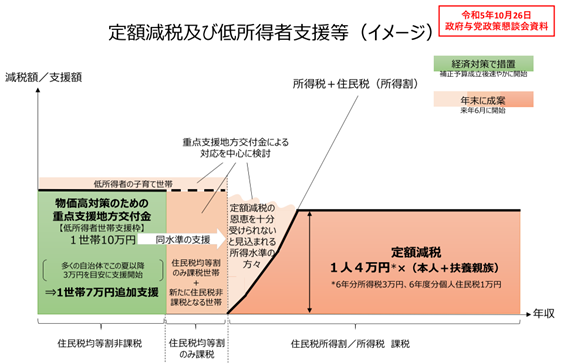

出典:「令和5年10月26日 政府与党政策懇談会資料」(首相官邸ホームページ)

ケース5 定額減税しきれないと見込まれる方への給付金(調整給付)の場合

納税額が定額減税額以下で減税の恩恵を十分に受けられない世帯には、給付で差額を1万円単位で賄うことが公表されています。

具体的には、納税者本人と配偶者及び扶養親族の人数から算定される減税額(定額減税可能額)が、定額減税を行う前の所得税額・個人住民税所得割額を上回っており、定額減税しきれないと見込まれる場合は、個人住民税を課税する市区町村が定額減税しきれない差額を給付します。

① 年収270万円~310万円程度

差額分が給付されることになります。

② 年収250万円~270万円程度(住民税は納税しているが所得税は非課税)

1世帯あたり10万円が給付されます。給付は2024年2月~3月から開始。

③ 年収250程度以下(住民税と所得税ともに非課税)

1世帯あたり7万円が給付されます(別途、物価高騰対策として3万円給付が有りますので、合わせて10万円の給付)。給付は2023年内から順次開始。