2022年(令和4年)12月16日に自民、公明党の両党は2023年度(令和5年度)の与党税制改正大綱を発表しました。以下は、その改正大綱の概要(所得税、贈与税・相続税、法人税、消費税)となります。

個人所得課税の改正

1.非課税口座内の少額上場株式等に係る配当所得及び譲渡所得等の非課税措置の見直し(新NISA)

資産所得倍増プランの実現に向けて「貯蓄から投資へ」と振り向ける為にNISA制度の抜本的拡充し時限措置を恒久化する(新NISA)。

(1)非課税保有期間(積立期間)

積立期間の制限なし(無期限化)

(2)非課税限度額

① つみたて投資枠(一定の公募等株式投資信託)

年間120万円へ拡充(現行年間30万円まで)

② 成長投資枠:従来の一般NISA(上場株式等)

年間240万円へ拡充(現行年間120万円まで)

③ 新たに①と②の併用が可能となり年間投資上限額の合計が360万円となる。

④ 生涯にわたる非課税限度額は、①と②の合計で最大元本1,800万円まで(そのうち成長投資枠は最大1,200万円まで)となる。

新NISAは令和6年1月1日より適用となる。現行の一般NISA及びつみたてNISAについては、令和5年末で終了となりますが、新NISAの非課税限度額の外枠で取扱いが継続となります。

| 新NISA | ①つみたて投資枠 | ②成長投資枠 |

| 対象者 | 18歳以上 | |

| 非課税期間 | 無期限 | |

| 投資可能商品 | 一定の公募等株式投資信託 | 上場株式等 |

| 年間投資上限額 | 120万円 | 240万円 |

| 投資枠の選択 | ①と②の併用可能(年間投資上限額の合計360万円) | |

| 生涯非課税限度額 | 買付残高1800万円(内、成長投資枠1200万円):評価益を含まない | |

2.未成年者口座内の少額上場株式等に係る配当所得及び譲渡所得等の非課税措置(ジュニアNISA)

ジュニアNISA(投資可能期間は令和5年12月31日までで終了)について、5年経過後に非課税管理勘定から継続勘定管理勘定に原則として移管されることになりますが、移管しない場合にはその旨等を記載した書類を提出しなければなりません。

3.特定中小会社が設立の際に発行した株式の取得に要した金額の控除等の特例(スタートアップ支援)の創設

保有する株式を売却してスタートアップに再投資する場合の優遇税制を創設し、スタートアップへの資金供給を強化する。その為に、保有株式の譲渡益を元手に創業者が創業した場合やエンジェル投資家が特に資金が集まりにくい創業初期のスタートアップに再投資を行った場合に、再投資分につき株式譲渡益に課税しない優遇制度を創設する。

(1)投資時

一般株式等からの譲渡所得等金額又は上場株式等からの譲渡所得等金額から特定中小会社株式の取得金額(両株式等からの譲渡所得等金額の合計額を限度)を控除後の譲渡益に対して課税する。

(2)譲渡時

特定中小会社株式の取得金額は、上記(1)で控除した金額から20億円を超える部分の金額を控除した金額とする。

(3)投資対象となるスタートアップの特定中小会社とは

① 設立1年未満の中小事業者等

② 出資金額×30%<販管費

③ 特定の株主グループの持株割合が99%以下

④ 上場会社ではない等

4.エンジェル税制について、所要の見直しがあります。

5.特定の取締役等が受ける新株予約権の行使による株式の取得に係る経済的利益の非課税等(ストックオプション税制)

新株予約権の行使はその付与決議の日後2年超かつ10年経過内までに行う要件が、一定の株式会社(設立5年未満で非上場会社等の要件を満たす会社)が付与する新株予約権については、その付与決議の日後2年超かつ15年経過内となります。

6.超富裕層への課税強化

その年分の基準所得金額から3億3,000万円を控除した金額に22.5%の税率を乗じた金額がその年分の基準所得税額を超える場合には、その超える金額に相当する所得税が課税されます。

(①基準所得金額-3億3,000万円)×22.5%-②基準所得税額を所得税額に加算

① 基準所得金額とは

配当及び上場株式譲渡益の申告不要制度を適用しないで計算した合計所得金額(特別控除額の控除後の金額)

なお、合計所得金額には、源泉分離課税の対象となる所得金額を含まない(NISA制度及び特定中小会社が設立の際に発行した株式の取得に要した金額の控除等の特例における非課税のものも含まない)。

② 基準所得税額とは

基準所得金額に係る所得税額(分配時調整外国税相当額控除及び外国控除の適用前の税額で附帯税を除く)

改正は令和7年度の所得税から適用となる。

7.短期所有土地の譲渡所得の非課税特例の延長

適用停止措置期限の3年延長(令和8年3月31日まで)する。

8.空き家に係る譲渡所得の3,000万円特別控除の特例

適用期限を4年延長(令和9年12月31日まで)する。

(1)本特例の適用対象となる相続人が相続若しくは遺贈により取得をした被相続人居住用家屋(当該相続の時からその譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないものに限る。)の一定の譲渡又は当該被相続人居住用家屋とともにする当該相続若しくは遺贈により取得をした被相続人居住用家屋の敷地等(当該相続の時からその譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないものに限る。)の一定の譲渡をした場合において、当該被相続人居住用家屋が当該譲渡の時から当該譲渡の日の属する年の翌年2月15日までの間に次に掲げる場合に該当することとなったときは、本特例を適用することができることとする。

イ 耐震基準に適合することとなった場合

ロ その全部の取壊し若しくは除却がされ、又はその全部が滅失をした場合

(2)相続又は遺贈による被相続人居住用家屋及び被相続人居住用家屋の敷地等の取得をした相続人の数が3人以上である場合における特別控除額を2、000万円とする。

上記の改正は、令和6年1月1日以後に行う被相続人居住用家屋又は被相続人居住用家屋の敷地等の譲渡について適用する。

9.低未利用土地等を譲渡した場合の長期譲渡所得の100万円特別控除

適用期限を3年延長(令和7年12月31日まで)する。

(1)適用対象となる低未利用土地等の譲渡後の利用要件に係る用途から、いわゆるコインパーキングを除外する。

(2)次に掲げる区域内にある低未利用土地等を譲渡する場合における低未利用土地等の譲渡対価に係る要件を800万円以下(現行:500万円以下)に引き上げる。

イ 市街化区域又は区域区分に関する都市計画が定められていない都市計画区域(用途地域が定められている区域に限る。)

ロ 所有者不明土地の利用の円滑化等に関する特別措置法に規定する所有者不明土地対策計画を作成した市町村の区域

上記の改正は、令和5年1月1日以後に行う低未利用土地等の譲渡について適用する。

10.優良住宅の造成等のために土地等を譲渡した場合の長期譲渡所得の課税特例

適用範囲の見直し、その適用期限を3(令和7年12月31日まで)年延長する。

11.肉用牛の売却による農業所得の課税特例

適用期限を3年延長(令和8年12月31日まで)する。

12.給与所得者の扶養控除等申告書に記載の簡略化

扶養控除等申告書に記載すべき事項がその年の前年の申告内容と異動がない場合には、その記載すべき事項の記載に代えて、その異動がない旨の記載によることができることとする。

上記の改正は、令和7年1月1日以後の申告書について適用する。

13.給与所得者の保険料控除申告書の記載の簡略化

一定の事項(申告者との続柄)の記載を要しないこととする。

上記の改正は、令和6年10月1日以後の提出申告書について適用する。

14.源泉徴収票の提出方法変更

市区町村に給与支払報告書を提出した場合には税務署にも源泉徴収票を提出したとみなすことになります。

上記の改正は、令和9年1月1日以降提出すべき源泉徴収票から適用する。

15.個人事業の各種届出書の見直し及び簡素化

(1)個人事業の開業・廃業等届出書の提出期限は、その事業開始年分の確定申告期限とする(改正は、令和8年1月1日以後の事業開始から)。

(2)青色申告のやめる旨の届出書の提出期限は、その事業開始年分の確定申告期限とする(改正は、令和8年分以後の所得税から)。

(3)次の届出書等の記載事項は簡素化する(改正は、令和9年1月以後から)。

イ 納期の特例に関する承認の申請書

ロ 青色申告承認申請書及び青色専従者給与に関する届出書

ハ 給与等の支払をする事務所の開設等の届出書

16.国民健康保険税の上限額引上等

(1)後期高齢者支援金の課税限度額を22万円へ引上げ(現行20万円)

(2)国民健康保険税の減額対象となる所得金額引上げ

① 5割軽減|被保険者の数×29万円(現行28.5万円)

② 2割軽減|被保険者の数×53.5万円(現行52万円)

17.所得税額に対して、税率1%の新たな付加税

防衛力強化に係る財源確保の為に、当分の間、税率1%の新たな付加税を課す。現下の家計を取り巻く状況に配慮し、復興特別所得税の税率を1%引き下げるとともに、課税期間を延長する。

上記の施行時期は、令和6年以降の適切な時期とする。

18.非居住者のカジノ所得の非課税制度の創設

非居住者の令和9年1月1日から令和13年12月31日までの間のカジノ所得については、所得税を課さない。

以上

資産課税(相続税・贈与税)の改正

1 相続時精算課税制度の見直し

(1)相続時精算課税適用者が特定贈与者から贈与により取得した財産に係るその年分の贈与税については、現行の基礎控除とは別途、課税価格から基礎控除110万円を控除できることとするとともに、特定贈与者の死亡に係る相続税の課税価格に加算等をされる当該特定贈与者から贈与により取得した財産の価額は、上記の控除をした後の残額とする。

つまり、非課税限度額2,500万円とは別枠で年間110万円の控除が可能となります(年間110万円を超えたら贈与税の申告が必要となります)。

(贈与額-基礎控除110万円-特別控除累計2,500万円)×一律20%=贈与額

上記の改正は、令和6年1月1日以後に贈与により取得する財産に係る相続税又は贈与税について適用する。

この改正により、暦年課税と同額の基礎控除が認められることから、この相続時精算課税制度の活用が促進することが期待されます。

(2)相続時精算課税適用者が特定贈与者から贈与により取得した一定の土地又は建物が当該贈与の日から当該特定贈与者の死亡に係る相続税の申告書の提出期限までの間に災害によって一定の被害を受けた場合には、当該相続税の課税価格への加算等の基礎となる当該土地又は建物の価額は、当該贈与の時における価額から当該価額のうち当該災害によって被害を受けた部分に相当する額を控除した残額とする。

上記の改正は、令和6年1月1日以後に生ずる災害により被害を受ける場合について適用する。

| 現行 | 改正 | |

|---|---|---|

| 贈与額の計算 | (贈与額-特別控除累計2,500万円)×一律20% | (贈与額-基礎控除110万円-特別控除累計2,500万円)×一律20% |

| 贈与税申告 | 少額の贈与額でも贈与税の申告が必要 | 年間の基礎控除110万円を超えた場合には贈与税の申告が必要 |

| 相続財産の加算すべき贈与財産 | 取得した全ての相続時精算課税の財産 | 取得した全ての相続時精算課税の財産(但し、年間の基礎控除110万円内の控除分を除く) 又、贈与財産が災害により一定の被害を受けた土地・建物である場合は相当額の控除可能 |

2.暦年課税における生前贈与の相続財産加算期間延長

相続又は遺贈により財産を取得した者が、当該相続の開始前7年以内(現行:3年以内)に当該相続に係る被相続人から贈与により財産を取得したことがある場合には、当該贈与により取得した財産の価額(当該財産のうち当該相続の開始前3年以内に贈与により取得した財産以外の財産については、当該財産の価額の合計額から100万円を控除した残額)を相続税の課税価格に加算することとする。

つまり、現行の3年以内のものが、改正により、

3年以内の贈与額全額+(延長した4~7年の贈与額合計-100万円)を相続税の課税価格に加算すことになります。

上記の改正は、令和6年1月1日以後に贈与により取得する財産に係る相続税について適用する。

改正後の相続開始日と加算期間との関係は以下の通りです。

| 相続開始日 | 加算期間(相続開始日から) | |

|---|---|---|

| 令和8年12月31日まで | 3年前 | 改正の影響無し |

| 令和9年度内 | 3年超又は4年前未満 | 1年ずつ段階的に加算期 間が延長されていく |

| 令和10年度内 | 4年超又は5年前未満 | |

| 令和11年度内 | 5年超又は6年前未満 | |

| 令和12年度内 | 6年超又は7年前未満 | |

| 令和13年度以降 | 7年前 | 加算期間が7年となる |

3.直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置の見直し

(1)その適用期限を3年延長(令和8年3月31日まで)する。

(2)贈与者が死亡した場合、その相続税の課税価格の合計額が5億円超のときは、例え受贈者が23歳未満であっても、その死亡日における非課税拠出額から教育資金支出額を控除した残額を、受贈者は贈与者から相続等により取得したものとみなされます(課税対象の拡大)。

(3)受贈者が30歳に達した場合等において、贈与税が課されるときは(非課税拠出額から教育資金支出額を控除した残額)、年齢にかかわらずその残額に一般税率を適用する(現行:受贈者が18歳以上の場合には特例税率の適用)。

上記の改正は、令和5年4月1日以後に取得する相続税又は贈与税に適用する。

4.直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税措置の見直し

受贈者が50歳に達した場合等において、非課税拠出額から結婚・子育て資金支出額を控除した残額に贈与税が課されるときは、一般税率(現行:特例税率)を適用することとした上、その適用期限を2年延長(令和8年3月31日まで)する。

上記の改正は、令和5年4月1日以後に取得する贈与税に適用する。

5.医業継続に係る相続税・贈与税の納税猶予制度の見直し

(1)その適用期限を令和8年12月31日までの3年3ヶ月延長する。

(2)当該制度における移行期限を、移行計画の認定日から起算して5年(現行3年)を超えない範囲内とする。

6.土地の売買による所有権の移転登記等に対する登録免許税の税率の軽減措置の延長

適用期限を3年延長(令和8年3月31日まで)する。

7.更正期限前6月以内における相続税の更正請求の見直し

更正をすることができないこととなる日前6月以内に相続税の更正の請求がされた場合において、当該請求に係る更正に伴い当該請求をした者の被相続人から相続等により財産を取得した他の者に係る課税価格等に異動を生ずるとき(当該他の者に係る通常の更正決定等の除斥期間が満了する日以前に当該請求がされた場合に限る。)は、当該他の者の相続税に係る更正若しくは決定又は当該更正若しくは決定等に伴う加算税の賦課決定は、当該請求があった日から6月を経過する日まで行うことができることとするほか、所要の整備を行う。

以上

法人課税の改正

1.中小企業者等の法人税の軽減税率の特例の適用期限延長

適用期限を2年延長(令和7年3月31日まで)する。

2.中小企業投資促進税制の見直し

対象資産の一部除外(概ね全てを委託する本業以外のコインランドリー業の機械装置)・限定(総トン500トン以上の船舶)して、その適用期限を2年延長する(所得税も同様)。

3.中小企業経営強化税制の見直し

特定経営力向上設備等の対象から、本業以外でコインランドリー業と暗号資産マイニング業の機械装置でその管理の概ね全部を他の者に委託するものは適用除外となり、その適用期限を2年延長(令和7年3月31日まで)する(所得税も同様)。

4.青色申告の承認申請書について、記載事項の簡素化

上記の改正は、令和9年1月1日以後に開始する事業年度から適用

5.青色申告書による申告をやめる旨の届出書の提出期限

やめる旨の届出書の提出期限は、青色申告をやめようとする事業年度の確定申告書の提出期限(現行:その申告をやめようとする事業年度終了の日の翌日から2月以内)とするとともに、記載事項の簡素化を行う。

上記の改正は、令和8年1月1日以後に開始する事業年度から適用

6.退職年金等積立金に対する法人税課税の停止措置の延長

適用期限を3年延長(令和8年3月31日まで)する。

7.医療用機器等の特別償却制度の見直し

対象機器を見直して、その適用期限を2年延長(令和7年3月31日まで)する。

8.特定の資産の買換えの場合等の課税特例の見直し

以下の主な見直し行い、その適用期限を3年延長(令和8年3月31日まで)する。

(1)既成市街地等の内から外への買換えを適用対象から除外する。

(2)長期所有の土地、建物等から国内にある土地、建物等への買換えについて、東京都の特別区の区域から地域再生法の集中地域以外の地域への本店又は主たる事務所の所在地の移転を伴う買換えの課税の繰延べ割合を90%(現行:80%)に引き上げ、同法の集中地域以外の地域から東京都の特別区の区域への本店又は主たる事務所の所在地の移転を伴う買換えの課税の繰延べ割合を60%(現行:70%)に引き下げる。

(3)先行取得の場合、特定の資産の譲渡に伴い特別勘定を設けた場合の課税の特例及び特定の資産を交換した場合の課税の特例を除き、譲渡資産を譲渡した日又は買換資産を取得した日のいずれか早い日の属する3月期間の末日の翌日以後2月以内に本特例の適用を受ける旨、適用を受けようとする措置の別、取得予定資産又は譲渡予定資産の種類等を記載した届出書を納税地の所轄税務署長に届け出ることを適用要件に加える(改正は、令和6年4月1日以後の譲渡・取得の届出に適用)。

9.暗号資産の評価方法等の見直し

(1)法人が事業年度末に保有する暗号資産の時価評価による評価損益対象の範囲から、以下の要件に該当する暗号資産を除外することになります。

① 自己が発行した暗号資産でその発行時から継続保有しているもの

② その暗号資産の発行時から継続して、次のいずれかにより譲渡制限が行われているもの:

(イ)他人に移転できないように技術的措置がとられていること

(ロ)一定の要件を満たす信託財産としていること

(2)自己が発行した暗号資産について、その取得価額を発行に要した費用額とする(所得税も同様)

(3)法人が暗号資産交換業者以外の者から借り入れた暗号資産を譲渡した場合、その譲渡した事業年度末までにその暗号資産と種類を同じくする暗号資産を買戻ししていないときは、その時においてその買戻しをしたものとみなして評価損益を計上する。

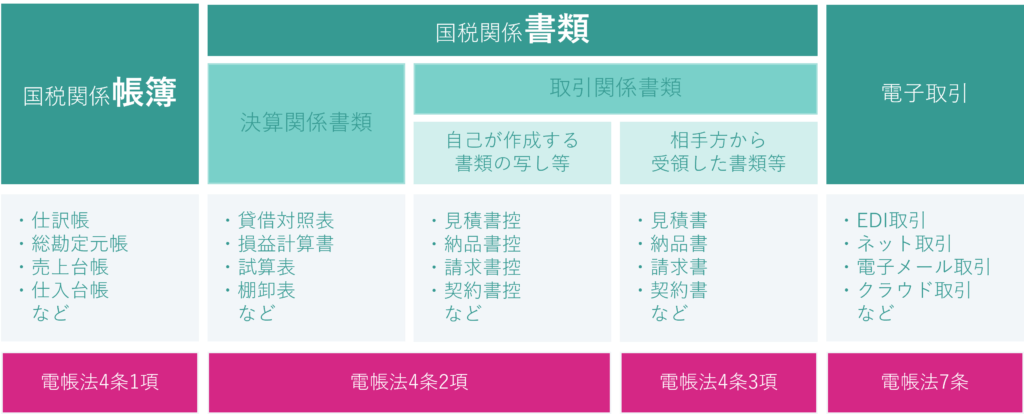

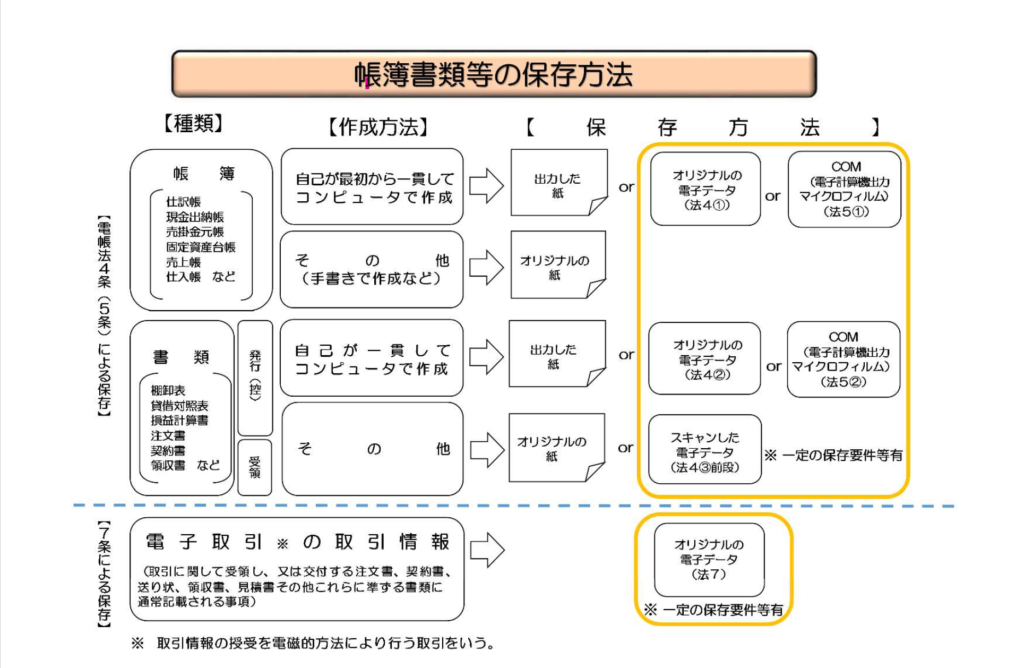

10.電子帳簿等保存制度の見直し

(1)国税関係帳簿書類の電磁的記録等による保存制度について、一定の国税関係帳簿に係る電磁的記録の保存等が、国税の納税義務の適正な履行に資するものとして一定の要件等を満たしている場合におけるその国税関係帳簿(以下「優良な電子帳簿」という。)に係る過少申告加算税の軽減措置の対象となる申告所得税及び法人税に係る優良な電子帳簿の範囲を次のとおりとする。

① 仕訳帳

② 総勘定元帳

③ 一定の事項の記載に係る上記①及び②以外の帳簿

上記の改正は、令和6年1月1日以後に法定申告期限等が到来する国税について適用する。

(2)国税関係書類に係るスキャナ保存制度の見直し

① 国税関係書類をスキャナで読み取った際の解像度、階調及び大きさに関する情報の保存要件を廃止する。

② 相互関連性要件について、相互関連性を求める書類は、契約書・領収書等の重要書類に限定する。

上記の改正は、令和6年1月1日以後に保存される国税関係書類に適用する。

(3)電子取引の取引情報に係る電磁的記録の保存制度の見直し

① 保存要件の緩和

イ 税務調査等において電子データをダウンロードできる場合には全ての検索要件を不要とされる対象者は次のとおりとなります。

(イ)その判定期間の売上高が5千万以下(現行:1千万以下)の保存事業者

(ロ)その電子データの出力書面(整然とした形式及び明瞭な状態で出力され、取引年月日その他の日付及び取引先ごとに整理されたものに限ります)での提示又は提出の求めに応じられる保存事業者

ロ 電子データの保存者等に関する情報の確認要件は廃止します。

② 保存要件を満たさないことに相当の理由がある場合の取扱い

保存要件を満たさすことができなかったことに相当な理由があると所轄税務署長が認め、かつ、その電子データの出力書面(整然とした形式及び明瞭な状態で出力され、取引年月日その他の日付及び取引先ごとに整理されたものに限ります)での提示又は提出の求めに応じられる場合には、電子データの保存として取扱うこととする。

③ 現行の適用延期は令和5年12月末までとなります。

上記の改正は、令和6年1月1日以後に行う電子取引の取引情報に係る電磁的記録について適用する。

11.試験研究を行った場合の税額控除制度(研究開発税制)の見直し

研究開発税制では、投資を増加させるインセンティブを更に強化するため、試験研究費の増減率に応じた税額控除率の見直し、増減試験研究費割合によって税額控除の上限も変動させる新たな仕組みも導入されます。

オープンイノベーション型において、研究開発型スタートアップ企業の対象範囲拡大、企業による先導的研究開発人材(博士号取得者や経験を積まれた外部人材)の活用・育成を行った場合の人件費の一部を特別試験研究費の対象とし新たな類型も創設されます。

具体的には、以下の研究開発税制が見直されています。

(1)一般試験研究費の額に係る税額控除制度

(2)中小企業技術基盤強化税制

(3)特別試験研究費の額に係る税額控除制度

12.税率4~4.5%の新たな付加税

防衛力強化に係る財源確保の為に、法人税額に対し、税率4~4.5%の新たな付加税を課す。中小法人に配慮する観点から、課税標準となる法人税額から 500 万円を控除することとする。

13.グローバル・ミニマム課税の導入

内国法人(公共法人を除く)は、各対象会計年度の国際最低課税額に対する法人税を納める義務が生じます。つまり、グローバル企業の法人税負担の最低税率を15%とする制度を令和6年度から導入されます。

14.加算税制度の見直し

(1)無申告加算税の割合(現行:15%(納付すべき税額が 50万円を超える部分は20%))について、納付すべき税額が300万円を超える部分に対する割合を30%に引き上げる。 (注1)調査通知以後に、かつ、その調査があることにより更正又は決定があるべきことを予知((2)において「更正予知」という。)する前にされた期限後申告又は修正申告に基づく無申告加算税の割合(現行:10%(納付すべき税額が50万円を超える部分は 15%))については、上記の納付すべき税額が300万円を超える部分に対する割合を25%とする。 (注2)上記の納付すべき税額が300万円を超える部分に対する割合について、納付すべき税額が300万円を超えることにつき納税者の責めに帰すべき事由がない場合の適用に関する所要の措置を講ずる。

(2)過去に無申告加算税又は重加算税が課されたことがある場合に無申告加算税又は重加算税の割合を10%加重する措置の対象に、期限後申告若しくは修正申告(調査通知前に、かつ、更正予知する前にされたものを除く。)又は更正若しくは決定(以下「期限後申告等」という。)があった場合において、その期限後申告等に係る国税の前年度及び前々年度の当該国税の属する税目について、無申告加算税(期限後申告又は修正申告が、調査通知前に、かつ、更正予知する前にされたものであるときに課されたものを除く。)若しくは無申告加算税に代えて課される重加算税((2)において「無申告加算税等」という。)を課されたことがあるとき、又はその無申告加算税等に係る賦課決定をすべきと認めるときに、その期限後申告等に基づき課する無申告加算税等を加える。

(注)過少申告加算税、源泉徴収等による国税に係る不納付加算税及び重加算税(無申告加算税に代えて課されるものを除く。)については、上記の見直しの対象としない。

以上

消費課税の改正

1. 適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置の見直し

(1) 適格請求書発行事業者の令和5年10月1日から令和8年9月30日までの日の属する各課税期間において、免税事業者が適格請求書発行事業者となったこと又は課税事業者選択届出書を提出したことにより事業者免税点制度の適用を受けられないこととなる場合には、その課税期間における課税標準額に対する消費税額から控除する金額を、当該課税標準額に対する消費税額に8割を乗じた額とすることにより、納付税額を当該課税標準額に対する消費税額の2割とすることができることとする。

つまり、令和5年10月1日から令和8年9月30日までの日の属する課税期間で免税事業者が適格請求書発行事業者になった場合には、その課税期間の消費税の納税額は課税売上の消費税額×20%になるという経過措置です。

但し、課税期間の特例の適用(課税期間の短縮)を受ける課税期間及び令和5年10月1日前から課税事業者選択届出書の提出により免税事業者ではない日の課税期間には適用がありません。

なお、課税事業者選択届出書の提出により令和5年10月1日の属する課税期間から免税事業者ではなくなる適格請求書発行事業者が、当該課税期間中に課税事業者選択不適用届出書を提出した時には、当該課税期間から課税事業者選択届出書の効力が失われることに留意する必要があります。

(2) 適格請求書発行事業者が上記(1)の適用を受けようとする場合には、確定申告書にその旨を付記する必要がものとする。

(3)上記(1)の適用を受けた適格請求書発行事業者が、当該適用を受けた課税期間の翌課税期間中に、簡易課税制度の適用を受ける旨の届出書を納税地を所轄する税務署長に提出したときは、その提出した日の属する課税期間から簡易課税制度の適用を認められます。

以上は、実質的に簡易課税制度を採用している場合の第二種事業(小売業等)に係る計算と同じです(みなし仕入れ率が80%)。この経過措置は、業種に関係なくどの事業者でも納付税額を当該課税標準額に対する消費税額の2割とすることができます。事前に届出書の提出が必要なものではなく、申告書に付記することにより経過措置の適用を受けるか否か選択することができますので、従来通りの計算方法による納付税額と経過措置による納付税額のうち有利な方を選択することができることになります。

2.一定規模以下の事業者は1万円未満の課税仕入れにつき帳簿の保存のみで仕入税額控除可能(課税仕入額10,000円未満の適格請求書(インボイス)の不要特例)

基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5,000万円以下である事業者(一定の小規模事業者)が、令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存による仕入税額控除を認める経過措置となります。

つまり、基準期間(2期間前)の課税売上高1億円以下又は特定期間(前期の前半6ヶ月)の課税売上高5,000万円以下の小規模事業者ならば、令和5年10月1日から令和11年9月30日までの課税仕入において、支払対価(税込み)10,000円未満ならば帳簿記載のみで仕入税額控除が可能となります(インボイス不要)。

3.税込10,000円未満の売上返還等(値引・返品)における適格返還請求書の交付不要

売上げに係る対価の返還等に係る税込価額が1万円未満である場合には、その適格返還請求書の交付義務が免除されます。

つまり、税込10,000円未満の売上返還(値引・返品)に対して、適格返還請求書の発行不要となりますので、振込手数料相当額を控除して入金された場合にも売上返還として処理した場合には適格返還請求書の発行不要となります。銀行の振込手数料は、課税仕入れとして処理するか売上返還等として処理するか選択適用が認められています。

上記の改正は、令和5年10月1日以後の売上返還からの適用となります。

4.適格請求書発行事業者登録制度の見直し

(1)免税事業者が適格請求書発行事業者の登録申請書を提出し、課税期間の初日から登録を受けようとする場合には、当該課税期間の初日から起算して15日前の日(現行:当該課税期間の初日の前日から起算して1月前の日)までに登録申請書を提出しなければならないこととする。この場合において、当該課税期間の初日後に登録がされたときは、同日に登録を受けたものとみなす。

(2) 適格請求書発行事業者が登録の取消しを求める届出書を提出し、その提出があった課税期間の翌課税期間の初日から登録を取り消そうとする場合には、当該翌課税期間の初日から起算して15日前の日(現行:その提出があった課税期間の末日から起算して30日前の日の前日)までに届出書を提出しなければならないこととする。

(3)適格請求書発行事業者の登録等に関する経過措置の適用により、令和5年10月1日後に適格請求書発行事業者の登録を受けようとする免税事業者は、その登録申請書に、提出する日から15日を経過する日以後の日を登録希望日として記載するものとする。この場合において、当該登録希望日後に登録がされたときは、当該登録希望日に登録を受けたものとみなす。

(注)上記の改正の趣旨等を踏まえ、令和5年10月1日から適格請求書発行事業者の登録を受けようとする事業者が、その申請期限後(令和5年3月31日後)に提出する登録申請書に記載する困難な事情については、運用上、記載がなくとも改めて求めないものとする(登録申請が令和5年4月1日以降になっても、困難な事情理由の記載は不要で「困難な事情」とだけ記載すればよい)。

5.免税購入された物品を許可なく譲渡した場合の消費税の連帯納付義務

外国人旅行者向け消費税免税制度(輸出物品販売場制度)について、免税購入された物品の税務署長の承認を受けない譲渡又は譲受けがされた場合には、当該物品を譲り受けた者に対して譲り渡した者と連帯してその免除された消費税を納付する義務を課すこととされました。

この改正は、令和5年5月1日以後に行われる課税資産の譲渡等に係る税務署長の承認を受けない譲渡又は譲受けについて適用されます。

以上