2021年(令和3年)12月10日に自民、公明党の両党は2022年度(令和4年度)の与党税制改正大綱を発表しました。以下は、その改正大綱の概要(所得税、贈与税・相続税、消費税)となります。

改正法案は、2022年(令和4年)3月末には可決・成立となる予定です。

個人所得税の改正

1.住宅ローン控除の見直し

住宅ローン控除の適用期限が令和3年12月31日から令和7年12月31日までの4年延長となりますが、控除率が現行1%から0.7%に引き下げられます。又、適用対象者の所得要件が、令和4年1月1日以降居住の用に供したものから合計所得金額が現行3,000万円から2,000万円に引き下げられます。

住宅ローン控除額等の要件は以下の様になります。

(1)認定住宅等の場合

A 新築の場合

| 区分 | 居住年 | 借入限度額 | 控除率 | 控除期間 |

|---|---|---|---|---|

| 認定住宅(注1) | 令和4年・令和5年 | 5,000万円 | 0.7% | 13年 |

| 令和6年・令和7年 | 4,500万円 | |||

| ZEH水準省エネ住宅 (注2) | 令和4年・令和5年 | 4,500万円 | ||

| 令和6年・令和7年 | 3,500万円 | |||

| 省エネ基準適合住宅 | 令和4年・令和5年 | 4,000万円 | ||

| 令和6年・令和7年 | 3,000万円 |

注1:認定住宅とは、認定長期優良住宅及び認定低炭素住宅をいう。

注2:ZEH水準省エネ住宅とは、ZEH(ゼッチ)とはネット・ゼロ・エネルギー・ハウスの略称です。省エネ性能を上げつつ、エネルギーを「創り出す」ことで消費エネルギー量の収支をプラスマイナスゼロにする住宅(省エネのための設備や太陽光発電システムなどを導入する必要有り)のことを指します。

B 中古と増築の場合

借入限度額は一律3,000万円で、控除率0.7%、控除期間は一律10年間となります。

(2) 認定住宅等以外(一般住宅)の場合

A 新築の場合

| 区分 | 居住年 | 借入限度額 | 控除率 | 控除期間 |

|---|---|---|---|---|

| 一般住宅 | 令和4年・令和5年 | 3,000万円 | 0.7% | 13年 |

| 令和6年・令和7年 | 2,000万円 | 10年 |

B 中古と増築の場合

借入限度額は一律2,000万円で、控除率0.7%、控除期間は一律10年間となります。

| 項目 | 内容 |

|---|---|

| 所得要件 | 合計所得金額3,000万円から2,000万円に引き下げ |

| 適用日 | 令和4年1月1日以降居住の用に供したものから適用(令和7年12月31日まで) |

| 床面積基準の緩和 | 床面積50㎡以上を40㎡以上に引き下げられましたが、40㎡以上50㎡未満は、合計所得金額が1,000万円以下の年度のみ適用となります。 又、令和5年12月31日以前に建築確認を受けた新築も同様に緩和の適用対象になります。 |

| 既存住宅の要件変更 | 令和4年1月1日以降居住の用に供したものから、新耐震基準に適合している場合には、中古住宅の築年数要件は廃止となります。 |

| 確定申告等手続の見直し | 令和5年1月1日以降居住の用に供したものから、金融機関に住宅ローン控除申請書を提出した場合には、確定申告時に新築工事の請負契約書の写し等、年末借入金残高証明の添付不要となります。事前に、金融機関に「住宅ローン控除申請書」を提出する必要があり、当該申請書は金融機関から所轄税務署長に提出する必要があります。 なお、年末調整の際に特別控除申告書への年末借入金残高証明の添付も不要となります。 この改正は、居住年が令和5年以後である者が、令和6年1月1日以後に行う確定申告及び年末調整について適用となります。 |

2.居住用財産の買換え等の譲渡損失の繰越控除等の適用期限延長

適用期限が、令和3年12月31日から令和5年12月31日までの2年延長となります。

3.特定居住用財産の譲渡損失の繰越控除等の適用期限延長

適用期限が、令和3年12月31日から令和5年12月31日までの2年延長となります。

4.既存住宅の耐震改修に伴う特別控除の適用期限延長他

適用期限が、令和3年12月31日から令和5年12月31日までの2年延長となります。なお、耐震改修工事における標準的な工事費用額の控除対象限度額及び控除率は次の様になります。

| 工事完了年 | 控除対象限度額 | 控除率 |

|---|---|---|

| 令和4年・令和5年 | 250万円 | 10% |

5.完全子会社等からの配当に係る源泉所得税の廃止

次の完全子会社等からの配当については、所得税の源泉徴収を行わないことになります。適用時期は、令和5年10月1日以降の支払配当から適用されます。

(1)完全子法人株式等(100%保有の子会社)

(2)配当基準日に置いて直接保有する株式等の保有割合が3分の1超である子会社

6.配当の総合課税とされる大口株主の範囲拡充

現在、上場株式等の配当等については、大口株主が受け取る配当については、非上場株式からの配当と同様の取扱いとして、20.42%の源泉徴収がされたうえで総合課税により確定申告が必要とされています。

この大口株主の範囲として、直接にその会社の発行済株式の3%以上が保有する方が対象となっていましたが、その者が支配関係を持つ同族会社がその会社の株式を持っている場合に、3%の判定基準に含めることになります。この改正適用は、令和5年10月1日以後の支払配当からとなります。

7.納税地の変更・異動に関する届出書

納税地が変更・異動した場合には、変更前の税務署長に届出書を提出する必要がありましたが、令和5年1月1日以後については届出書の提出が不要となります(個人消費税についても同様)。

8.上場株式等の配当所得割に係る課税方式の改正

上場株式等の配当金は、所得税では総合課税や申告分離課税を選択しても、個人住民税においては申告不要制度を選択することが可能でしたが、特定配当等及び特定株式等譲渡所得金額に係る所得の課税方式(総合課税方式)を所得税と住民税とを一致させることとなりました。同時に、上場株式等に係る譲渡損失の損益通算及び繰越控除額が所得税と住民税で一致になるような措置を行うことになります。

この改正適用は、令和6年度分以降の個人住民税からとなります。

9.財産債務調書制度等の見直し

現行では、所得2,000万円以下の者は、仮に高額の財産を保有していたとしても、調書の提出義務がありませんでしたが、今後は12月31日現在で10億円以上の財産保有者(居住者)も提出義務者となります。なお、提出期限は翌年の3月15日から6月30日になります。

| 現行 | 改正 | |

|---|---|---|

| 財産債務調書の提出義務者 | 下記①及び②を満たす場合 ①所得基準:所得2,000万円超 ②財産基準:財産の価額の合計額が 3億円以上、又は国外転出特例対象財産の価額の合計額が1億円以上 | 同左、下記①及び②を満たす場合 ①所得基準:所得2,000万円超 ②財産基準:財産の価額の合計額が 3億円以上、又は国外転出特例対象財産の価額の合計額が1億円以上 又は、③財産基準:財産の価額の合計額が 10億円以上の場合 |

| 財産債務調書及び国外財産調書の提出期限 | 翌年の 3 月15日 | 翌年の 6 月30 日 |

| 財産債務調書等の家庭用動産の記載不要基準額 | 取得価額100万円未満の家庭用財産(現金、書画骨 董、貴金属類を除く)は記載不要 | 取得価額300万円未満の家庭用財産(現金、書画骨 董、貴金属類を除く)は記載不要 |

10.国民健康保険税の課税限度額の引上げ

(1)基礎課税額の課税限度額を現行63万円から65万円に引上げる。

(2)後期高齢者支援金等課税額の課税限度額を現行19万円から20万円に引上げる。

11.隠蔽仮装、無申告への簿外経費の課税強化

税務調査において収入金額が300万円超の事業者が虚偽申告又は無申告の場合、帳簿書類等で取引が明らかなもの以外の簿外経費は必要経費算入とは認められません。

この改正適用は、令和5年度の所得税よりからとなります。

以上

資産課税(贈与税・相続税)の改正

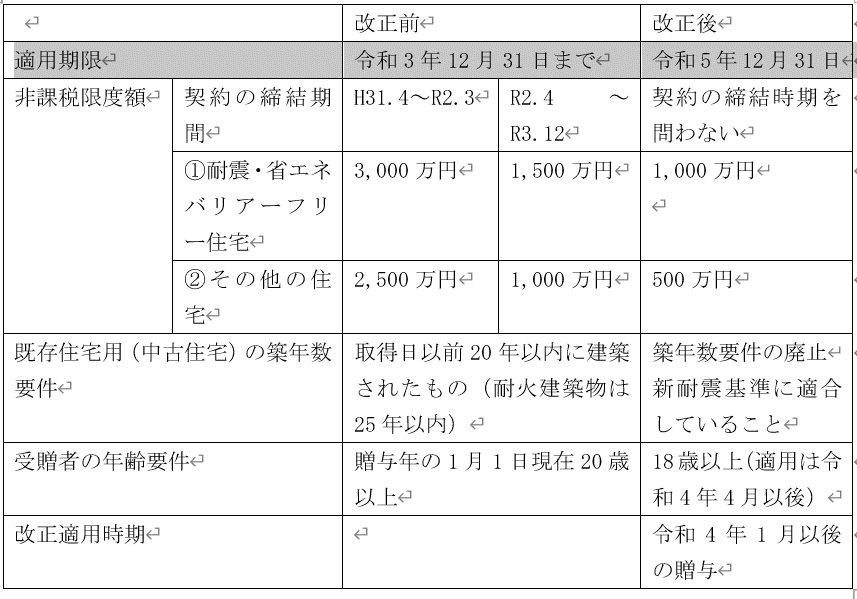

1.直系尊属からの住宅取得資金贈与の非課税制度の改定

2.土地(商業地等)に係る固定資産税・都市計画税の負担調整措置

令和4年度に限り、負担水準が60%未満である商業地等の令和 4年度の固定資産税・都市計画税の課税標準額は、令和 3年度の課税標準額に令和 4年度の固定資産税評価額の2.5%(改正前:5%)を加算した金額となります。

| 負担水準 (注1) | 固定資産税・都市計画税の負担 |

|---|---|

| 60%以上 | 令和4年度の固定資産税評価額の60%相当額 |

| 60%未満 20%以上 | 令和3年度の課税標準額プラス令和4年度の固定資産税評価額の2.5%(現行5%) |

| 20%未満 | 令和4年度の固定資産税評価額の20%相当額 |

注1:負担水準とは、前年度の課税標準額÷当年度の固定資産税評価額の数値

3.非上場株式等に係る相続税・贈与税の納税猶予特例制度の延長

特例承継計画の提出期限が現行は2023年3月末までとなっていますが、1年延長して2024年3月末までとなります。

| 現行 | 改正 | |

|---|---|---|

| 特例承継計画の提出期限 | 2023年(令和5年)3⽉31⽇ | 2024年(令和6年)3⽉31⽇ |

| 特例制度の適⽤期限 | 2027年(令和9年)12⽉31⽇ | |

4.居住用家屋の所有権保存登記に対する登録免許税の軽減措置等の延長

2022年(令和4年)3月31日までとされていた住宅等に対する登録免許税の軽減措置について、2024年3月31日までの2年適用期限が延長されます。

5.相続税に係る死亡届の情報等の通知義務の見直し

(1)市町村長は、死亡届出を受理したときに死亡者が所有していた土地又は家屋の固定資産課税台帳上の登録事項等を、当該受理日の翌月末日までに所轄税務署長に通知義務があります。

(2)法務大臣は、死亡等の届出書情報を受けたときにその死亡者の戸籍等の副本情報を、当該情報受理日の翌月末日までに国税庁長官に通知義務があります。

この改正適用は、戸籍法の一部改正の施行日以後からとなります。

6.その他

話題になっていました「相続税と贈与税の一体化」については、今回の改正では織り込まれていませんでしたが、引続き検討項目として、税制改正は早くても令和5年4月以降になるかと思われます。

以上

消費税の改正

1.適格請求書等保存方式(インボイス制度)に係る見直し

(1)免税事業者の課税期間の中途における適格請求書発行事業者への登録時期の緩和

免税事業者が、2023年(令和 5年)10 月1日から2029年(令和11年) 9 月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受ける場合には、2023年(令和 5年)10 月1日の属する課税期間を除き、 課税期間の中途から登録を受けることはできませんでしたが、改正後は免税事業者であっても任意のタイミングで適格請求書発行事業者の登録を受けられるようになります。

課税期間の中途における登録の可否

| 現行 | 改正 | ||

|---|---|---|---|

| 原則 | 不可(課税事業者選択届出書を提出し翌課税期間から登録 (注1)) | 令和5年10月1日から 令和11年9月30日 の属する課税期間 (下記除く) | 可能 |

| 経過措置 (令和5年10月1日 の属する課税期間) | 可能 | 経過措置 (令和5年10月1日 の属する課税期間) | 可能 |

注1:課税事業者となる課税期間の初日の前日から起算して1月前の日までに登録申請書の提出が必要

(2)事業者免税点制度の不適用

上記(1)の適用を受けて免税事業者が適格請求書発行事業者になった事業者は、その登録日の属する課税期間の翌課税期間から、その登録日以後2年を経過する日の属する課税期間までの各課税期間については、事業者免税点制度を適用できなくなります(2年間は課税事業者が強制される措置)。

2.適格請求書等保存方式(インボイス制度)における仕入税額控除の見直し

(1)仕入明細書等による仕入税額控除は、その課税仕入が.他の事業者が行う課税資産の譲渡等に該当する場合に限り、行うことができることになります。

(2)区分記載請求書の記載事項に係る電子データの提供を受けた場合、適格請求書発行事業者以外からの課税仕入の税額控除に関する経過措置の適用を受けることができることになります。

(3)適格請求書発行事業者以外からの課税仕入の税額控除に関する経過措置の適用の対象となる棚卸資産については、その棚卸資産の消費税額の全部を納税義務の免除を受けないこととなった場合、その消費税額を調整措置の対象となります。

これらの改正の適用時期は、令和5年10月1日以後に行う資産譲渡及び課税仕入に適用となります。

3.納税地の変更・異動に関する届出書(個人消費税)

納税地が変更・異動した場合には、従前の税務署長に届出書を提出する必要がありましたが、令和5年1月1日以後については届出書の提出が不要となります。

以上