転職時に必要な手続きをしないために現金のままで管理される年金資産が増えている。こうした「放置年金」は約2400億円にのぼり、5年間で7割近く増えた。

2022年のアーカイブ

改正電子帳簿保存制度の概要

改正電子帳簿保存法(電子計算機を使用して作成する国税関係帳簿及び書類の保存方法等の特例に関する法律:電帳法)の適用開始が、2年間の適用猶予期間の終了後の2024年(令和6年)1月1日となっています。

この電帳法による電子データ保存の3分類の内の「電子取引」に係るデータ保存制度では、電子で取引した際の電子取引データは所定の保存要件に基づいて保存しなければならないという保存義務が課されています。その大きな改正点は、電子取引に該当する場合には、これまでの電子取引データを紙に出力して保存することが認められなくなり、保存要件に従って電子取引データそのものを保存しなければならなくなっています。逆に、電子取引に該当しない帳簿・書類はこれまでどおり紙での保存で良いのですが、この紙での保存に代えて電子化して保存を望む場合には、所定の保存方法(電子帳簿等保存又はスキャナ保存)に従う必要があるというものです。電帳法の保存概要を纏めると以下の様になります。

① 電子取引の書類・帳簿等の保存方法(電子取引データとして保存強制)

電子的に授受される取引データ(電子取引となります)は、必ず電子取引データとして保存しておく必要があります。従って、当該電子データを紙で出力しその紙を保管し、電子データは削除することで紙を会計帳票書類とすることは保存においては認められません。この電子取引に関してのみ注視すれば良いことになります(電子取引は電子データのまま保存し所定の保存要件を満たす)。

② 電子取引以外の書類・帳簿等の保存方法(保存方法は任意選択)

上記①の電子取引以外の書類・帳簿の保存は、これまでと同様に紙での保存で問題はありません。ここで選択として、紙の保存量を減らしたい等の理由(ペイパーレス化)で紙での保存をせずに電子データ化して保存する場合には、書類・帳簿の内容別に「電子帳簿等保存」或いは「スキャナ保存」の適用要件を満たす保存法が要求されることになります。

1.電子データの保存分類

電子データの保存方法には、書類・帳簿等の内容別に「電子帳簿等保存」、「スキャナ保存」、「電子取引に係るデータ保存」の3種類に分かれています。その種類別に電子データ保存の要件が定められています。重要なことは、電子帳簿等保存とスキャナ保存については企業の任意選択(紙の保存又は電子データ化の保存の選択でよく、電子データで保存する場合には、所定の保存方法を遵守する必要があるということ)ですが、電子取引に係るデータ保存内容(紙の出力保存のみでは不可)については、該当する電子取引データを授受する全ての企業に適用される点が挙げられます。

2.電子データ保存義務の対象となる電子取引及び取引情報

(1)電子取引

電子取引とは、通信手段を問わず「取引情報」の受け渡し(授受)を電子データ(電磁的記録)により行う取引をいいます。以下は電子取引にあたり、書類等の受け渡しが電子データで行うものが含まれます。

① EDI 取引

② インターネット等による取引(クラウドサービスの利用等も含む)

③ 電子メールによる取引情報の受け渡し取引(添付ファイルも含む)

④ インターネット上のサイトで受け渡し取引

注:EDIとは「Electronic Data Interchange」の略称で、日本語では「電子データ交換」を意味します。企業間の商取引で発生する契約書や受発注書、納品書、請求書等といった帳票のやり取りを、専用回線やインターネットを用いて電子的に交換ができるシステム(企業間でやり取りする仕組)のことです。

更に、具体例として、

* 電子メールにより受領した請求書や領収書等のデータ(PDFファイル等)

* インターネットのホームページからダウンロード・スクリンショットした請求書や領収書等のデータ

* 電子請求書や電子領収書の授受に係るクラウドサービスを利用

* クレジットカードの利用明細データ、交通系ICカードによる支払データ、 スマートフォンアプリによる決済データ等を活用したクラウドサービスを利用

* 特定の取引に係るEDIシステムを利用

* ペーパレス化されたFAX機能を持つ複合機を利用

注:FAXでの取引について

FAXで請求書等を受信することがありますが、この場合、その書面をスキャンして送信し書面で受領するタイプと、複合機などのFAX機能を介してデータを送受信するタイプの2種類があるかと思いますが、前者は書面(紙)での取引とされ、後者は電子取引に該当することになります。

* 請求書や領収書等のデータをDVD等の記録媒体を介して受領、等があります。

(2)取引情報

取引情報とは、取引に関して受領し、又は交付する注文書、契約書、領収書、見積書その他これらに準ずる書類に通常記載される事項(取引先・取引日・取引金額等の事項)となります。従って、この様な取引情報が含まれていない電子データの保存義務はありません。

(3)電子取引で受渡しのデータにおける所得税・法人税法と消費税法の違い

① 所得税(源泉所得税を除く)・法人税法

電帳法は税務関係帳簿書類の電子データ保存を可能とする法律であり、2024年1月1日以後は授受した電子取引データを書面等に出力(紙出力)して保存することは認められません(記帳管理上、書面等を紙で出力保管することは全く問題ありません)。 全ての電子取引の情報は、電帳法に定められる要件を満たした上で、電子データを保存しなければなりません。 もし、同日以後に行う電子取引の取引情報を書面のみで保存していた場合、青色申告の承認の取消対象となる可能性もあるため注意が必要です(取消等は説明、資料、情報等を総合勘案されますが、書面で取引内容の確認ができ、かつ、申告内容が正しく、書面保存以外の特段の事由がないような場合には、青色申告の取消や費用の経費性が認められないことにはならないとのことです)。

② 消費税法

電子データを書面等に出力しての保存が可能です。2023年10月から始まるインボイス制度導入後も、書面の保存でも仕入税額控除の適用が受けられます。

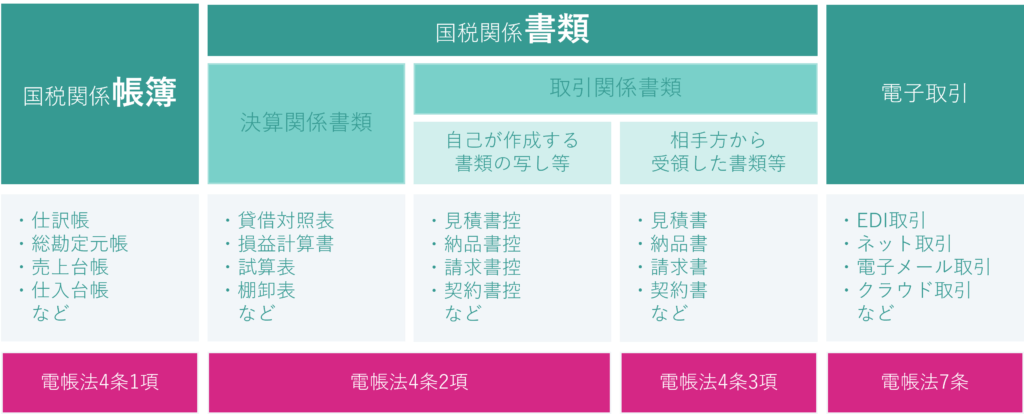

3.電帳法の対象資料(帳簿、書類、電子取引)とその保存方法

電子帳簿保存法の対象となる資料は、電子帳簿保存法の第4条及び第7条に記載されています。条項ごとに整理すると以下の通りです。

各資料の保存方法

| 電子帳簿等保存 (自己が最初からPC等で作成した帳簿書類) | スキャナ保存 (紙で発行・受領した取引関係書類) | 電子取引データ保存 (電子データで授受された取引情報) |

対象の資料は、大きく分けて、帳簿、書類、電子取引の3種類に分けられます。

| 対象資料の種類 | 対象となる資料 | 電帳法 | ||

| 帳簿 | 国税関係帳簿 | 4条1項 | ||

| 書類 | 国税関係書類 | 決算関係書類 | 4条2項 | |

| 取引関係書類 | 自己が作成する電磁的記録の書類、又は紙での書類の写し等 | |||

| 相手方から受領した紙の書類等 | 4条3項 | |||

| 電子取引 | 電子的取引データ | 7条 | ||

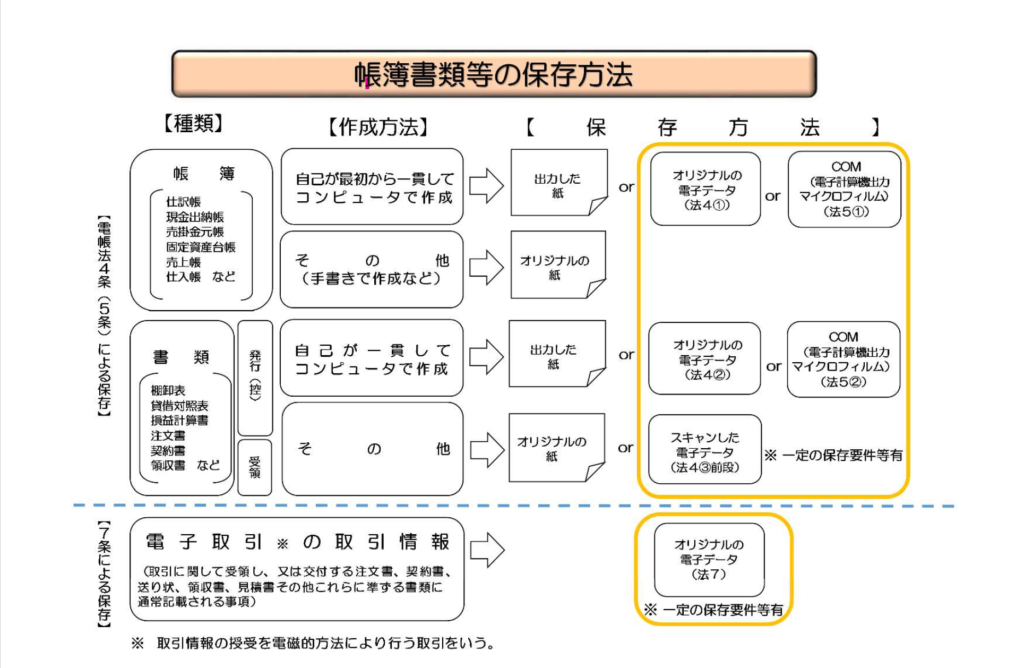

対象資料の保存法を改めて整理すると、

上述の通り、電帳法の資料については、その資料の種類及び作成方法により保存方法が異なります。保存方法について一覧化すると下記のとおりです。

出典:電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】

4.電子帳簿等保存とは(自己が最初の記録段階から一貫してデータで作成している場合)

国税関係帳簿及び書類のうち電子計算機(コンピュータ)を使用して自己が最初の記録段階から一貫して作成している国税関係帳簿及び書類については、一定の要件の下で、電磁的記録等(電磁的記録又は電子計算機出力マイクロフィルム(COM))による保存が認められます。 なお、手書きで作成された国税関係帳簿については、原本の書面で保存することになります。

市販の会計ソフトを使って経理処理や申告書の作成等を行っている場合には、国税関係帳簿及び書類の電磁的記録等による保存等は認められるかは、市販の会計ソフトを使用して、見読可能装置(ディスプレイ等)やシステムの開発関係書類(システムの概要書等)の備付け等の法令で定められた要件を満たしている場合には、紙による保存等に代えて、電磁的記録等による保存等を行うことが認められます。しかしながら、 この法令で定められた要件を満たせない場合には、会計ソフトを使用して作成した帳簿書類について電磁的記録等による保存等は認められないことから、紙出力して保存等を行うことになります。

なお、優良な電子帳簿の保存要件を満たすことで、過少申告課税の5%軽減措置(税務署長への要事前申請)と所得税の青色申告特別控除(65万円)の適用を受けることが出来ます。

電子帳簿等保存における保存要件:

| 要件概要 | 一般帳簿 | 書類 | |

|---|---|---|---|

| 1.関連書類の備付け システム関係書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)の備付け | 必要 | 必要 | |

| 2.見読性の確保 保存場所に、電子計算機、プログラム、ディスプレイ、プリンター及びこれらの操作マニュアルを備付け、記録事項を画面・書面に整然とした形式及び明瞭な状態で速やかに出力できる | 必要 | 必要 | |

| 3.検索機能の確保 | ①取引年月日、取引金額、取引先で検索できる | − | △ |

| ②日付又は金額の範囲指定で検索できる | − | △ | |

| ③2つ以上の任意の記録項目での組合せ条件で検索できる | − | − | |

| 税務職員による質問検査権に基づく電子データのダウンロードの求めに応じることができる | 必要 (注1) | 必要 (注2) |

|

注1:優良帳簿での全ての要件を満たす場合には不要。

注2:①②の機能確保の場合には不要

5.スキャナ保存とは( 取引先から書面で受領した領収書や請求書、自己で作成した控え等の書類をスキャナで読み取る場合)

スキャナ保存制度は、取引の相手先から受け取った請求書等及び自己が作成したこれらの写し等の国税関係書類(決算関係書類を除きます。)について、書面による保存に代えて、一定の要件の下で、スキャン文書による保存が認められる制度です。

「スキャナ」とは、書面(紙)の国税関係書類を電磁的記録に変換する入力装置をいい、 いわゆる「スキャナ」や「複合機」として販売されている機器が該当することになります。 また、例えば、スマートフォンやデジタルカメラ等についても、上記の入力装置に該当すれば、「スキャナ」に含まれることになります。

スキャナ保存の主な保存要件:

| 入力期限 | ①速やかに(7営業日以内)タイムスタンプを付す。 ②なお、取引情報の授受から当該記録事項にタイムスタンプを付すまでの事務処理規程を定めている場合は、事務処理の経過後速やかに付す(2ヶ月+7営業日以内)。 |

| タイムスタンプ付与 | 入力期間内に、総務大臣が認定する時刻認証業務に係るタイムスタンプを入力単位ごとの電磁的記録の記録事項を付す。 なお、入力期間内に、別途記録事項を入力したことを客観的に確認出来る場合(例えば、外部委託会社でタイムスタンプ付与、等)には、このタイムスタンプの付与要件に代えることが出来ます。 |

| 見読可能装置の備付け | ディスプレイ及びプリンター並びにこれらの操作マニュアルを備付け、記録事項を画面・書面に整然とした形式及び明瞭な状態で速やかに出力できること。 |

| 検索機能の確保 | 条件① 日付、金額、取引先の 3つの項目で検索ができること。 条件② 日付、金額は範囲を指定して検索ができること。 条件③ 二つ以上の任意の記録項目を組み合わせて、 検索条件を設定できること。 AND検索でOK、OR検索までは求められない。 検索要件の充足方法の例外: 保存の電子データについて、税務職員による質問検査権に基づくダウンロードの求めに対して全てについて応じられる場合、その条件②及び条件③の要件は不要となります。 |

6.電子取引に係る電子取引データ保存とは(見積書、契約書、請求書、領収書等の送付・受領を電子データで行った場合)

電子取引制度は、所得税(源泉徴収に係る所得税を除きます) 及び法人税の保存義務者が取引情報(注文書、領収書等に通常記載される事項)を電磁的方式により授受する取引(電子取引)を行った場合には、その取引情報を一定の要件の下で電磁的記録により保存しなければならないという制度です。 所得税法及び法人税法では、取引に関して相手方から受け取った注文書、領収書等や相手方に交付したこれらの書類の写しの保存義務が定められていますが、同様の取引情報を電子取引により授受した場合には、この注文書、領収書等の原始記録の保存が行われない結果となりかねない状況にあったため、電帳法において、新たに電子取引により授受した場合には、その取引情報に係る電磁的記録を一定の方法により保存しなければならないこととされています。

電子取引に係る電子取引データの保存要件(改ざん防止措置として取引情報の可視性と真実性を確保):

電子取引に係るデータは書面での保存が不可となるため、電子取引の保存要件として、「可視性の確保」と「真実性の確保」との2つを満たす必要があります。それぞれ以下の目的があります。

• 可視性の確保:保存されたデータを検索・表示できること(検索性と見読性)

• 真実性の確保:保存されたデータが改ざんされていないこと

1.可視性の確保要件(電子取引データの必須的保存3要件)

| (1)関係書類の備付け | 電子計算機処理システムの概要を記載した書類の備付け(自社開発のプログラムを使用する場合)。 |

| (2)見読可能性の確保 | 保存しているデータを速やかに出力できるよう、PCとディスプレイ・プリンターを備付ける。 |

| (3)検索機能の確保 | 条件① 日付、金額、取引先の 3つの項目で検索ができること。 条件② 日付、金額は範囲を指定して検索ができること。 条件③ 二つ以上の任意の記録項目を組み合わせて、 検索条件を設定できること。 AND検索でOK、OR検索までは求められない。 検索要件の充足方法の例外 例外1. 保存の電子データについて、税務職員による質問検査権に基づくダウンロードの求めに全てについて応じられる場合、その条件②及び条件③の要件は不要となります。 例外2. 電子取引保存に対応した専用システムを導入しておらず、一般的なパソコンやプリンターを使用している場合でも、以下のいずれかの方法でも検索要件を満たすことで保存要件を満たしたことになります。 ① 取引情報のデータを規則的なファイル名により入力しておく方法。 ダウンロード可能な状態にして特定フォルダにファイル名で検索機能を活用する(税務職員の求めに応じて一括ダウンロードできるようにしておき、ファイル名に日付・金額・取引先を入れる)。 ② エクセル等の表計算ソフトで索引簿を作成する方法。 範囲指定、および2以上の任意の記録項目を組み合わせて検索できる機能が備わっているエクセル等の表計算ソフトに、取引データに係る取引年月日、取引金額、取引先の情報を入力して一覧表を作成する。 例外3. 以下を満たす場合には、検索要件充足は不要(免除)となります。 個人事業主の場合は2年前、法人の場合は前々年度の売上高が 1,000万円以下の場合(この売上高は、消費税における課税売上高ではありません)。 |

2.真実性の確保要件(選択的保存要件)

真実性の確保です。電子データは紙媒体の書類と比べて、内容の改ざんが容易です。電子データの改ざんが問題視されて、ニュースになった事例もあります。そのため、電子データを保存する際は、そのデータが改ざんされたとしても真実のデータがどういった内容のものか確認できるようにしておかなくてはいけません。

その真実性の確保として、次の①から④のいずれかの保存上の措置が必要です。

| ① 送信者側からタイムスタンプが付された後の取引情報を受領する。 |

| ② 速やかに(7営業日以内)タイムスタンプを付す。 取引情報の授受から当該記録事項にタイムスタンプを付すまでの事務処理規程を定めている場合は、事務処理の経過後(最長2ヶ月以内)、速やか(おおむね7営業日以内)に付す。(2ヶ月+7営業日以内) |

| ③ データの訂正削除を行った場合、その記録が残るシステム又は訂正削除ができないシステムを利用する。 |

| ④ 正当な理由がない訂正削除の防止に関する事務処理規程を備え付ける。 一般的な事業者は、この④の対応となるかと思いますが、事務処理規程の例示は、国税庁から「電子取引データの訂正及び削除の防止に関する事務処理規程」として公表されていますので参考にすることができます。 |

電子データの隠蔽、改ざんが発覚した場合、その事実に関し生じた申告漏れ等の金額に10%の重加算税が加重され、合計45%が課されることになります。

最後に、国税庁HPに電子帳簿保存法Q&A(一問一答)により詳細説明がありますので必要に応じて参照してください。

以上

NISA上限引上げへ 金融庁、恒久化も検討

金融庁は2023年度の税制改正要望に個人が少額投資非課税制度(NISA)を使って投資できる上限を引き上げる措置を盛り込む。年間投資額120万円で期間5年の一般NISAなどを拡充する。

国の借金 初の1人1,000万円 6月末総額最大の1,255兆円

財務省は10日、国債と借入金、政府短期証券を合計したいわゆる「国の借金」が6月末時点で1,255兆1,932億円だと発表した。国民1人あたりで単純計算すると、初めて1,000万円を超えた(20年前の2003年から2倍弱に増えている)。

払済保険と解約返戻金との関連による節税商品

これまで保険商品の中に節税商品と言われるものに対して過剰にならない様に国税当局は、規制する税制上の取扱いを公表してきました。その主なものとして、

Ⅰ 定期保険等の保険料に相当多額の前払部分の保険料が含まれる場合の取扱い(法人税基本通達9-3-5の2)(2019年7月8日以後の契約分から適用)

国税庁は、生命保険各社が節税対策になると販売していた解約返戻率が高い定期保険等について、過熱した節税保険ブームに歯止めをかけるということから、課税ルールの見直しの基本通達を発表しています。

1.対象の保険とは

法人が契約者で役員又は使用人(これらの親族も含む)を被保険者とする保険期間が3年以上の定期保険又は第三分野保険で最高解約返戻率が50%超の加入保険が対象となります。

従いまして、対象外となる全損タイプの定期保険等は、次のものになります。

(1)保険期間が3年未満の定期保険等

(2)最高解約返戻率が50%以下の定期保険等

(3)最高解約返戻率が70%以下、かつ、年換算保険料相当額(保険料総額÷保険期間)が30万円以下の定期保険等

(4)保険期間を通じて解約返戻金のない定期保険又は第三分野(ごく少額の払戻金のある契約を含み、保険料の払込期間が保険期間より短い保険)で、かつ、当年度の支払保険料が30万円以下の定期保険

参考:保険分類

①第一分野保険:生命保険(終身保険、定期保険等)

②第二分野保険:損害保険(火災保険、自動車保険等)

③第三分野保険:上記①及び②に属さない疾病・傷害保険(医療保険、介護保険、傷害保険等)

2.保険料の取扱い(会計処理)

(1)最高解約返戻率 50%超~70%以下のケース

| 保険開始から終了までの各期間 | 支払保険料 | 積立保険資産 | |

|---|---|---|---|

| 資産計上 | 損金計上 | ||

| 100分の40相当期間(資産計上期間) | 40% | 60% | 40%積立 |

| 資産計上期間経過後から100分の75相当期間 | - | 100% | - |

| 100分の75相当期間から保険終了まで | - | 100% | 当該期間に均等取崩して損金計上 |

注:但し、被保険者1人当たり年換算保険料相当額が30万円以下の場合には、全額損金計上。

(2)最高解約返戻率 70%超~85%以下のケース

| 保険開始から終了までの各期間 | 支払保険料 | 積立保険資産 | |

|---|---|---|---|

| 資産計上 | 損金計上 | ||

| 100分の40相当期間(資産計上期間) | 60% | 40% | 60%積立 |

| 資産計上期間経過後から100分の75相当期間 | - | 100% | - |

| 100分の75相当期間から保険終了まで | - | 100% | 当該期間に均等取崩して損金計上 |

(3)最高解約返戻率 85%超のケース

| 保険開始から終了までの各期間 | 支払保険料 | 積立保険資産 | |

|---|---|---|---|

| 資産計上 | 損金計上 | ||

| 開始から最高解約返戻率となる期間(各期間において、その解約返戻金相当額から前期の解約返戻金相当額を控除した金額を年換算保険料相当額で除した割合が70%を超える期間がある場合には、その超えることとなる最も遅い期間)の終了までの期間(資産計上期間:但し、資産計上期間が5年未満の場合には、開始から5年経過までとし、保険期間が10年未満の場合には、開始から当保険期間の100分の50に相当する期間終了までとする) | 支払保険料X最高解約返戻率X70%(但し、保険期間開始10年までは70%ではなく90%) | 支払保険料X最高解約返戻率X30%(但し、保険期間開始10年までは30%ではなく10%) | 所定割合の積立 |

| 資産計上期間経過後 | - | 100% | - |

| 資産計上期間経過後で解約返戻金相当額が最も高い金額となる期間経過後から保険終了まで | - | 100% | 当該期間に均等取崩して損金計上 |

Ⅱ 定期保険及び第三分野に係る保険料の取扱い(2019年10月8日以後の契約分から適用)

1.範囲

保険期間を通じて解約返戻金のない定期保険又は第三分野(ごく少額の払戻金のある契約を含み、保険料の払込期間が保険期間より短い保険)においての取扱い。

2.年間の支払保険料金額

| 年間の支払保険料金額 | 30万円以下 | 30万円超 |

|---|---|---|

| 税務処理 | 支払時に損金処理 | 保険期間の経過に応じて損金処理: 総支払保険料÷(116歳-加入年齢)=年間損金計上保険料 |

Ⅲ 名義変更に伴う低解約返戻保険等の評価の見直し

国税庁は、経営者等向け保険の中に加入初期に解約返戻金を抑え、その低い返戻金時に経営者等に名義変更し課税額を抑え、経営者等は返戻金が増加後に解約し節税効果を得るという保険商品がありました。これを、新たな課税方法では、解約返戻金が保険料の資産計上額の一定割合を下回る場合に資産計上額で課税額を算出するという見直しを行った。その改正基本通達36-37の概要は、以下の通り。

| 保険契約等の種類 | 経営者等に名義変更時の評価方法 | ||

|---|---|---|---|

| 令和3.6.30までの変更 | 令和3.7.1以後の変更 | ||

| ① | 下記②及び③以外の保険契約 | 支給時解約返戻金額 | |

| ② 注1 | 低解約返戻金型保険: 支給時解約返戻金額<支給時資産計上額×70% | 支給時解約返戻金額 | 支給時資産計上額 |

| ③ 注1 | 復旧することができる払済保険等 | 支給時資産計上額プラス法人税基本通達9-3-7の2による損金算入額 | |

Ⅳ 保険契約の変更(支払保険料の停止):払済保険と失効との違い

保険料の支払いが厳しくなった時には、解約や保険料の減額等が考えられますが、解約返戻金のある保険契約において、保険料の支払いを完全に停止し既払保険料に係る解約返戻金を利用して保険期間を継続(保障保険金は減額)させるという「払済保険」という方法があります。この払済保険に変更した時に税務上の処理は、一旦解約し新規契約したものと見做した処理が要求されます。つまり、その変更時における解約返戻金相当額とその保険契約により資産に計上している保険積立金との差額をその変更した日の属する事業年度の益金の額(又は損金の額)に算入しなければならない点に留意する必要があります。

そこで、保険契約を「失効」させることで、この様な解約返戻金の洗替処理を避けることができます。生命保険が失効すると保障を受けられなくなるだけで解約返戻率は維持され保険料の支払いはありません。但し、失効期間(例えば、2年、3年等)には保険会社により異なりますが制限(一定期間の措置)があります。この失効の措置活用も状況に応じて検討することが考えらえます。又、例外として、解約返戻金の洗替処理が不要となるケースに、定期保険等から同種類の払済保険への変更も含まれます。

以上の税務上の取扱がありますが、最近、「払済保険」を活用した保険商品による節税効果が話題となっているようです。ポイントは、定期保険等から同種類の払済保険へ変更し、その後の解約返戻率が高くなる時点(運用効率が上がり解約返戻率が100%を超えるケースも有り)で解約し、多額の解約返戻金を受取る様に契約当初から変更・解約を前提にされている点です。この内容の場合には、上述した税務上の取扱いには抵触しないことになるのですが、当初からこの様な活用効果を目的とした契約に国税当局は問題視しているようです。今後、何らかの規制が図られる可能性があると思われます。

路線価2年ぶり上昇 2022年分0.5% 人流増加で回復基調

国税庁は1日、相続税や贈与税の算定基礎となる2022年分の路線価(1月1日時点)を発表した。全国約32万地点の標準宅地は全国平均で前年に比べ0.5%上昇した。

都道府県別の路線価は、横浜、名古屋、京都など15都道府県で上昇した。 前年の上昇は8都道府県だった。 首都圏では東京都(上昇率1.1%、前年の下落率1.1%)、千葉県(上昇率0.8%、前年の上昇率0.2%)、神奈川県(上昇率0.6%、前年の下落率0.4%)、埼玉県(上昇率0.4%、前年の下落率0.6%)でした。最も上昇率が高かったのは、北海道の4.0%(前年は1.0%)でした。

路線価とは、 主要道路に面した土地1平方メートル当たりの標準価格で、 2022年1月1日から12月31日までの間に相続や贈与で土地を取得した場合、 今回公表された路線価を基に税額が算定される。 調査地点は国土交通省が3月に公表した公示地価(2万6千地点)よりも多い約32万強地点。 公示地価の8割を目安に売買実例などを参考にして算出するため、 公示地価よりも遅く例年7月に公表される。 路線価の最高は、 37年連続でお馴染みの東京都中央区銀座5丁目銀座中央通りの1平方メートル当たり42,240千円(前年42,720千円)でした。

住宅取得資金贈与の非課税制度と住宅ローン控除

令和4年度税制改正により令和4年1月1日以降の贈与から、直系尊属(父母、祖父母等)からの住宅取得時の資金贈与における非課税限度額の減額改正がありました。以下は、その概要となります。

| 改正前 | 改正後 | |||

|---|---|---|---|---|

| 適用期限 | 令和3年12月31日まで | 令和4年1月1日から令和5年12月31日までの贈与 | ||

| 非課税限度額 | 契約の締結期間 | H31.4~R2.3 | R2.4~R3.12 | 契約の締結時期を問わない(資金贈与日で判定) |

| ①耐震・省エネバリアーフリー住宅 | 3,000万円 | 1,500万円 | 1,000万円 | |

| ②その他の住宅 | 2,500万円 | 1,000万円 | 500万円 | |

| 既存住宅用(中古住宅)の築年数要件 | 取得日以前20年以内に建築されたもの(耐火建築物は25年以内) | ①築年数要件の廃止 ②新耐震基準に適合していること(注1) |

||

| 受贈者の年齢要件 | 贈与年の1月1日現在20歳以上 | 18歳以上(適用は令和4年4月以後) | ||

| 改正適用時期 | 令和4年1月以後の贈与 | |||

注1:新耐震基準とは、昭和57年1月1日以後に建築されたこと、又は耐震基準に適合することが証明されたものとなります。

なお、令和4年度税制改正に「住宅ローン控除の見直し」もありましたので、以下にご紹介しておきます。

住宅ローン控除の適用期限が令和3年12月31日から令和7年12月31日までの4年延長となりますが、控除率が現行1%から0.7%に引き下げられます。又、適用対象者の所得要件が、令和4年1月1日以降居住の用に供したものから合計所得金額が現行3,000万円から2,000万円に引き下げられます。又、所得税においてローン控除しきれなかった場合において、個人住民税のローン控除限度額は、現行の最高136,500円から最高97,500円に減額となります。

住宅ローン控除額等の要件は以下の様になります。

| 区分 | 居住年 | 借入限度額 | 控除率 | 控除期間 |

|---|---|---|---|---|

| 認定住宅 | 令和4年・令和5年 | 5,000万円 | 0.7% | 13年 |

| 令和6年・令和7年 | 4,500万円 | |||

| ZEH水準省エネ住宅 | 令和4年・令和5年 | 4,500万円 | ||

| 令和6年・令和7年 | 3,500万円 | |||

| 省エネ基準適合住宅 | 令和4年・令和5年 | 4,000万円 | ||

| 令和6年・令和7年 | 3,000万円 | |||

| 新築住宅等 | 令和4年・令和5年 | 3,000万円 | ||

| 令和6年・令和7年 | 2,000万円 | 10年 | ||

| 中古住宅等 | 令和4年・令和7年 | 2,000万円 | ||

| 中古の認定住宅等 | 令和4年・令和7年 | 3,000万円 |

なお、新築住宅の場合に令和3年9月末(中古住宅の場合に令和3年11月末)までの契約締結での取得(特別特例取得)については、例え、居住年が令和4年であっても、控除率1%が適用可能となります(0.7%の適用除外)。

| 項目 | 内容 |

| 所得要件 | 合計所得金額3,000万円から2,000万円に引き下げ |

| 適用日 | 令和4年1月1日以降居住の用に供したものから適用(令和7年12月31日まで) |

| 床面積基準の緩和 | 床面積50㎡以上を40㎡以上に引き下げられましたが、40㎡以上50㎡未満は、合計所得金額が1,000万円以下の年度のみ適用となります。 又、令和5年12月31日以前に建築確認を受けた新築も同様に緩和の適用対象になります。 |

| 既存住宅の要件変更 | 令和4年1月1日以降居住の用に供したものから、新耐震基準に適合している場合には、中古住宅の築年数要件は廃止となります。 |

| 確定申告等手続の見直し | 令和5年1月1日以降居住の用に供したものから、金融機関に住宅ローン控除申請書を提出した場合には、確定申告時に新築工事の請負契約書の写し等、年末借入金残高証明の添付不要となります。事前に、金融機関に「住宅ローン控除申請書」を提出する必要があり、当該申請書を基に金融機関から所轄税務署長に調書として提出(初年度のみ1月31日、それ以降各年10月31日までに)する必要があります。税務署は、毎年、住宅ローン控除証明書を本人に交付します。 なお、年末調整の際に特別控除申告書への年末借入金残高証明の添付も不要となります。 この改正は、居住年が令和5年以後である者が、令和6年1月1日以後に行う確定申告(令和5年分から)及び年末調整(令和6年分から)について適用となります。 |

3年で4000億円 骨太方針決定 人への投資 世界水準遠く

政府は7日、経済財政運営と改革の基本方針を閣議決定した。岸田文雄首相が掲げる「人への投資」に重点を置き、3年間で4千億円を投じる。付加価値を生み出せる人材の育成が成長のカギを握る。現状では日本の投資は官民とも先進国で最低水準。

保険金と税金

生命保険、医療保険、年金保険、損害保険等の保険金を受領した時は、その保険料の負担者、支払原因等によって、税金の課税関係が異なってきます。その内容を、以下で確認したいと思います。

1.保険の種類別における課税・非課税

以下は、一般的な保険の種類別の課税・非課税となる例示です。

| 課税の有無 | 保険の種類 | 保険金 |

|---|---|---|

| 課税 | 生命保険 | 死亡保険金、満期保険金、解約返戻金 |

| 個人年金保険 | 年金受給、一時金受給 | |

| 非課税(注) | 医療保険、ガン保険 | 入院、通院、手術、先進医療、ガン給付金 |

| 介護保険 | 介護保険金 | |

| 損害保険 | 建物の焼失、身体の傷害・疾病を原因として受取る保険金 | |

注:原則、身体の損害で支払いを受ける保険金等は非課税とされています。

2.保険の契約形態別における課税所得関係

課税対象になる場合の保険金は、保険の契約形態によって受取人に係る税金の種類が変わってきます。以下は、国税庁のHPで紹介しています内容です。

「生命保険金を受け取る場合、その保険金が死亡に基づくものか、満期によるものか、また、保険料の負担者は誰なのかなどによって課税関係が異なります。

夫婦の関係でみると、次の表のようになります。

| 区分 | 被保険者 | 負担者(契約者) | 受取人 | 保険事故等 | 課税関係 |

|---|---|---|---|---|---|

| 1 | 夫 | 夫 | 夫 | 満期 | 夫の一時所得(※) |

| 2 | 夫 | 夫 | 妻 | 満期 | 妻に贈与税 |

| 夫の死亡 | 妻に相続税 | ||||

| 3 | 妻 | 夫 | 妻 | 夫の死亡 | 妻に相続税(生命保険契約に関する権利) |

| 4 | 妻 | 夫 | 夫 | 満期 | 夫の一時所得(※) |

| 妻の死亡 |

※一時所得の場合の課税所得金額の計算式 {(保険金-支払保険料)-50万円}×1/2

一定の一時払養老保険等の差益は、源泉徴収だけで納税が完了する源泉分離課税となります。

年金方式で保険金を受け取った場合は、その年ごとの雑所得として所得税及び復興特別所得税がかかります。」

上述のとおり保険契約者と受取人が異なる場合には、贈与税、相続税、所得税(一時所得)の何れかになります。その課される税金の種類は、被保険者、保険料の負担者(契約者)、受取人、保険事故形態によって決まるのです。

なお、生命保険契約の途中で保険受取人や契約者を変更した場合には、保険事故が発生したわけではありませんので課税関係が生じないことになります。なお、契約者変更時におきまして、保険契約を解約し解約返戻金を受領した場合には、新契約者は前契約者から贈与により取得したものとして贈与税が課税されます。

又、契約者の途中変更してその後に満期保険金或いは死亡保険金を受領した場合には、課税は変更前と変更後に分けて課税されます。以下は、その課税の例示です。

| 前契約者 | 新契約者 | |

|---|---|---|

| 満期保険金に係る税金 | 負担した保険料相当部分に対して、贈与税 | 負担した保険料相当部分に対して、一時所得 |

| 死亡保険金に係る税金 | 負担した保険料相当部分に対して、一時所得 | 負担した保険料相当部分に対して、相続税 |

なお、契約者死亡に伴う契約者変更の場合は、死亡時点での「生命保険契約に関する権利の評価額」(解約返戻金相当額)が相続税の課税対象となります。

マイナーポイント 来月から付与

政府は17日、マイナンバーカードを健康保険証として利用できるよう登録した人へのポイントの付与を6月30日から始めると発表した。マイナーポイント付与の概要は以下のとおり。

| もらえるポイント | 付与開始 | |

|---|---|---|

| マイナンバーカードの新規取得 | 5,000円分 | 1月1日 |

| 保険証としての利用申込 | 7,500円分 | 6月30日 |

| 公的年金の受取口座登録 | 7,500円分 | 6月30日 |