2021年(令和3年)12月10日に自民、公明党の両党は2022年度(令和4年度)の与党税制改正大綱を発表しました。以下は、その法人税の改正大綱の概要となります(法人税以外の改正内容は、前月12月に掲載済)。

改正法案は、2022年(令和4年)3月末には可決・成立となる予定です。

法人課税の改正

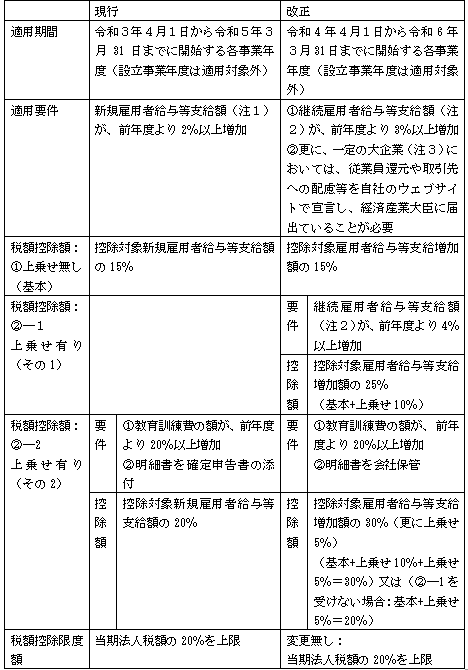

1.賃上げ税制:人材確保等促進税制の見直し(主に大企業)

現行の新規雇用者給与等支給額から継続雇用者給与等支給額への一定割合以上の増加に変更され、最大30%の税額控除の適用となります。

注1:新規雇用者給与等支給額とは、国内新規雇用者のうち雇用保険の一般被保険者に対してその雇用した日から1年以内に支給する給与等の支給額

注2:継続雇用者給与等支給額とは、継続雇用者(当期及び前期の全期間の各月分の給与等の支給がある雇用者で一定のものに対して支給する給与等の支給額

注3:一定の大企業とは、資本金の額等が10億円以上で、かつ、常時使用する従業員数が1,000以上の企業

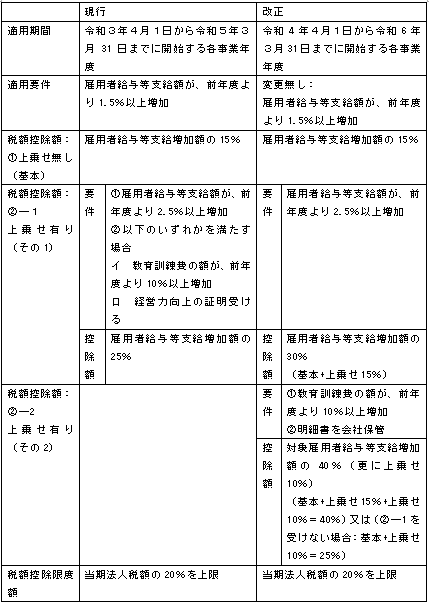

2.賃上げ税制:所得拡大促進税制の見直し(中小企業)

税額控除率が最大40%に引上げられ、適用期限が1年延長となります。

3.大企業の研究開発税制等における特定税額控除規定の不適用措置の見直し

一定の大企業において、継続雇用者給与等支給額に係る要件で、令和5年4月1日から開始する事業年度以降では前年度より増加率が1%以上(令和4年4月1日から令和5年3月31日までに開始する各事業年度では増加率0.5%以上)でなければ、研究開発税制等における特定税額控除規定は不適用となります。

4.オープンイノベーション促進税制の拡充

この促進税制は、事業会社から一定のスタートアップ企業に対する出資について、その投資額の25%相当額を特別勘定として経理処理することで同額の所得控除(損金算入)ができる制度です。なお、株式の取得日から 3年以内(現行5年以内)に出資した株式の売却等を行った場合には、対応する部分の金額を益金に算入することになります。

出資対象となる要件において、設立の日以後10年未満であることでしたが、売上高に占める研究開発費の額の割合が10%以上で、 かつ、赤字の会社は、設立の日以後15年未満となります。

5.交際費等の損金不算入制度の延長

交際費等の損金不算入制度の適用期限が2年延長され、又、中小法人に対する損金算入特例の適用期限も2年延長となります。

6.隠蔽仮装、無申告への簿外経費の課税強化

税務調査において、虚偽申告又は無申告の場合、帳簿書類等で取引が明らかなもの以外の簿外経費は必要経費算入とは認められません。

この改正適用は、令和5年1月1日以降開始の事業年度よりからとなります。

7.少額減価償却資産の一時損金算入特例の貸付用資産除外

取得価額10万円未満の償却資産のうち、貸付用としたものは支出時の一時損金算入が不可となります。ただし、レンタル事業者(貸付が主要事業者)は従来どおり一時損金算入は可能です。

8.一括償却資産の損金算入特例の貸付用資産除外

取得価額20万円未満の償却資産のうち、貸付用としたものは一括して3年間償却特例の適用が不可となります。ただし、レンタル事業者(貸付が主要事業者)は従来どおり償却は可能です。

9.中小企業者の少額減価償却資産損金算入特例の貸付用資産除外

青色申告法人である中小企業者等は10万円以上30万円未満の償却資産を取得した場合、年間合計300万円までは支出時に損金算入可能ですが、貸付の用に供するものは対象外となります。ただし、レンタル事業者(貸付が主要事業者)は従来どおり償却は可能です。

10.5G投資促進税制の見直し

5G投資促進税制とは、認定特定高度情報通信技術活用設備の取得又は製作若しくは建設(5G関連の設備投資)をして、これを国内にある事業の用に供した場合(貸付けの用に供した場合を除きます。)には、その事業の用に供した事業年度において、特別償却と税額控除(現行15%)のいずれかの税制優遇措置を受けることができる制度です。

今回の改正は、2024年度まで制度は3年延長される一方、2022年度からの3年間で控除率を徐々に下げていくことになります。

11.資本の払戻しに係るみなし配当金額の計算方法の見直し

資本の払い戻しにより金銭等を受領した場合、受領金銭等のうち払戻し直前の払戻等対応資本金額等を超える部分をみなし配当となっていますが、その払戻等対応資本金額等はその払い戻しにより減少した資本剰余金の額を限度(限度超過部分はみなし配当に含まれます)とすることになります。

払戻等対応資本金額等=直前の資本金等の額×(減少した資本剰余金の額÷簿価純資産価額)

又、種類株式を発行する法人の資本の払い戻しに係るみなし配当の額の計算について、種類資本金額を基礎として計算することになります。

12.グループ通算制度のグループ離脱時における投資簿価修正の見直し

改正としては、グループ離脱時における各法人の確定申告において一定の計算明細を添付し、かつ、書類を保存することで、子法人株式の簿価純資産価額(帳簿価額)に資産調整勘定等対応金額を加算するような調整計算が行われます。資産調整勘定等対応金額とはグループ通算開始時に時価取得をしたその子法人株式の取得価額のうち、仮にその時点で合併をしたものとした場合における資産調整勘定又は負債調整勘定相当額とされています。

又、グループ離脱時の時価評価資産の取扱いで、帳簿価額が1,000万円未満である資産については時価評価資産から除外されていますが、営業権については帳簿価額が1,000万円未満であっても除外されないことになります。

13.大法人(外形標準課税適用法人)に対する法人事業税所得割の税率の見直し

事業税及び特別法人事業税の所得割の税率に関して、3以上の都道府県に事務所等が設けられており、かつ、資本金1,000万円以上の法人には、軽減税率の適用外となっています。現行では、2以下の事務所等が設けられている大法人でも軽減税率(所得割年400万円以下、800万円以下)の適用がありましたが、改正では、大法人に対する法人事業税所得割について、軽減税率の適用が廃止されます。従って、大法人(外形標準課税適用法人)の事業税率は1.0%(標準税率)、特別法人事業税率260.0%となります。

この改正適用は、令和4年4月1日以後開始する事業年度からとなります。

14.完全子会社等からの配当に係る源泉所得税の廃止

次の完全子会社等からの配当については、所得税の源泉徴収を行わないことになります。適用時期は、令和5年10月1日以降の支払配当から適用されます。

(1)完全子法人株式等(持株比率100%保有の子会社)

(2)配当基準日に置いて直接保有する株式等の保有割合が3分の1超である子会社

但し、一般社団法人、一般財団法人等の一定の内国法人には適用除外です。

15.海外投資等損失準備金制度の適用期限の延長

適用期限が令和6年3月31日までの2年延長となります。

16.障害者雇用における特定機械装置の割増償却制度の廃止

適用期間の到来をもって廃止となります。

17.倉庫用建物等の割増償却制度の見直し

適用期限を2年延長し、割増償却率8%(現行10%)に引き下げられます。

18.電子取引の取引情報に係る電磁的記録の保存の宥恕措置(経過措置)

電子取引の取引情報に係る電磁的記録の保存制度については、令和4年1月より施行されることになっていましたが、保存義務者の準備不足状況から、令和4年1月から令和5年12月までの2年間の期間については、税務署長が保存できないことにつきやむを得ない事情があると認め、保存義務者が税務調査を受けた際に印刷した書面の提出が出来る状況にある場合には、保存要件を満たしていることになります。これは、保存要件への対応が困難な事業者の実情に配慮し、税務署長への手続きを要せずに出力書面等による保存を可能とするものです。

なお、税務調査の際には、保存できないことにつきやむを得ない事情があるとについて、この経過措置の適用を申出ることになるようです。

以上